Vad du behöver veta om de ändrade reglerna för arbete utanför lönesystemet i Storbritannien (IR35) i 2021.

Enligt det senaste tillkännagivandet från den brittiska regeringen den 20 mars 2020, bör företag med verksamhet i Storbritannien förbereda sig för en förändring av relationsstatus, eftersom saker och ting är på väg att bli komplicerade.

Ändringarna i löneregeln som ursprungligen planerades träda i kraft i april 2020 har försenats till på grund april 2021 av Covid-19.

I huvudsak april 2021 markerar genomförandet av Storbritanniens uppdaterade IR35 lagstiftning - vilket påverkar anställning, status och beskattning av oberoende entreprenörer.

För närvarande, när du använder brittiska entreprenörer genom sina egna aktiebolag, eller PSC (personliga tjänsteföretag), kan du klassificera individerna som antingen konsulter eller anställda, för skatteändamål. Bördan av att säkerställa korrekt klassificering har alltid varit hos PSC – vanligtvis entreprenörens personliga företag.

Vad förändras?

Från april 2021och med kommer den bördan att skifta till dig, kunden. Alla stora och medelstora företag kommer att ansvara för att klassificera anställningsstatusen för entreprenörer med PSC och kommer att behöva följa en ny uppsättning administrativa förfaranden för att säkerställa efterlevnad.

Istället för att helt enkelt betala en faktura från din entreprenör, kommer du - som "avgiftsbetalare" - att bli ansvarig för eventuella löneskatter som uppstår när en individ borde ha klassificerats som anställd. Det betyder att för alla entreprenörer som ska klassificeras som anställda måste du samla in inkomstskatt och anställdas nationella försäkringsavgifter.

Syftet med de nya IR35 reglerna är att kräva att entreprenörer - som inte faller inom HMRC-kriterierna som egenföretagare och i huvudsak är anställda genom sina egna företag - betalar motsvarande skatter, avgifter och NIC-bidrag som standardanställda.

Den brittiska regeringen uppskattar att förändringarna kommer att påverka åtminstone 80,000 entreprenörer, vilket många tror är en underdrift. Hur som helst betyder det att det finns många företag som sannolikt kommer att känna viss inverkan, särskilt globala företag med verksamhet i Storbritannien.

Hur kan du förbereda dig för IR35 förändringarna?

Om du arbetar med entreprenörer i Storbritannien via PSC:er kommer du att vilja vidta följande åtgärder före april 2021:

- Fastställ om de nya IR35 reglerna gäller för ditt företag

Om du inte arbetar med några oberoende entreprenörer och inte förväntar dig det kommer dessa ändringar inte att påverka dig. Om du är ett litet företag kan du också vara tydlig. De utökade reglerna gäller endast för stora eller medelstora företag – om ditt företag har fler än anställda 50 över hela världen, en omsättning på mer än 10,2 miljoner GBP eller en balansräkning som överstiger 5,1 miljoner GBP. Två av dessa villkor innebär att lagstiftningen gäller för dig, så fortsätt läsa. - Utvärdera statusen för dina kontrakt med PSC:er

Sammanställ och bedöm de arrangemang du har med alla entreprenörer som kommer att förlänga tidigare april 2021. Granska dessa kontrakt och flagga alla fall av externa arbetstagare vars arbetsarrangemang kan behöva en närmare titt. Även om den brittiska regeringen har tillhandahållit några verktyg för denna bedömning har noggrannheten hos dessa verktyg ifrågasatts. Därför är en skatteexpert som hjälper till att navigera detta viktigt för varje bedömning. - Fastställ och kommunicera dina policyer

Klassificeringsändringen är oundviklig, men det är upp till dig att bestämma vad du ska göra för att säkerställa efterlevnad. Kommer du att ta med dina entreprenörer som deltidsanställda eller som heltidsanställda? Kommer du att justera kontrakt så att de inte längre kan klassificeras som anställda – med allt det innebär? Eller kommer du att välja att säga upp dessa entreprenörer? Oavsett vad du bestämmer dig för, se till att dina anställda som har relationer med dessa entreprenörer är medvetna om processen och att adekvat kommunikation sker internt när du fortsätter. - Förbered dina SDB-formulär

För varje nuvarande PSC-relation från april 2021och med måste du utfärda en statusbestämningsförklaring (SDS) som kommer att meddela entreprenören och alla andra intressenter om ditt beslut. I vissa fall kan det vara mer meningsfullt att direkt anställa entreprenören som anställd än att gå igenom processen för att fastställa status och utfärda ett SDB. SDB kommer att innehålla ett meddelande om huruvida den personen ska klassificeras som anställd, tillsammans med skäl till varför. Det kommer att fungera som ett meddelande om att de kommer att klassificeras som sådana framöver - med eventuella förändringar i relationen som skulle innebära. - Lös tvister

Om några entreprenörer inte håller med om det SDB du har utfärdat till dem, bör alla intressenter följa en tvistlösningsprocess - helst förstärkt med hjälp av experter. - Omförhandla relationen

När du har sorterat dina entreprenörer kommer du att vilja revidera några befintliga arrangemang för att följa IR35. Även om du inte ingår avtal med arbetstagarna direkt, kom ihåg att du kan hållas ansvarig för bristande efterlevnad av NÅGON länk i din anställningsförsörjningskedja. Dessa förändringar kan också leda till ökade skatter och avgifter, så du kan behöva arbeta med dessa entreprenörer för att omförhandla villkor eller betalningssatser, eller bestämma vem som ska bära bördan av dessa ökade kostnader.

Föregående Föregående inlägg: Three Takeaways

- Att anlita en entreprenör genom ett aktiebolag (PSC) i Storbritannien kommer inte att skydda din verksamhet från juridiskt och ekonomiskt ansvar.

Även om tidigare IR35 regler antingen inte gällde för ditt företag eller ansvaret inte föll på dina axlar, har regelverket förändrats. - Du måste agera nu för att utvärdera din arbetsrelation med entreprenörer som arbetar via en PSC.

Med fokus på alla företag som arbetar med entreprenörer via PSC i Storbritannien är det viktigt att agera snabbt och proaktivt för att minska risken för bristande efterlevnad innan regeländringar träder i kraft. - Du kan enkelt och snabbt ändra status för en brittisk entreprenör till heltidsanställd genom att anställa via en registrerad arbetsgivare, vilket skyddar ditt företag från effekterna av IR35 regeländringar.

Om du vill behålla dina entreprenörer som arbetar via PSC i Storbritannien måste du ha en enhet etablerad för att kunna sköta lönehanteringen och erbjuda ett förmånspaket som uppfyller kraven. För att sätta upp detta krävs betydande tid, pengar och expertis.

Söker du hjälp?

Om hela situationen med IR35 känns komplicerad eller betungande, kom ihåg att du inte behöver ta itu med den på egen hand. Ett alternativ är att anställa individer genom en Employer of Record (EOR), där deras status som anställda är tydlig, och alla obligatoriska löne- och källskatter redovisas och betalas av den registrerade arbetsgivaren.

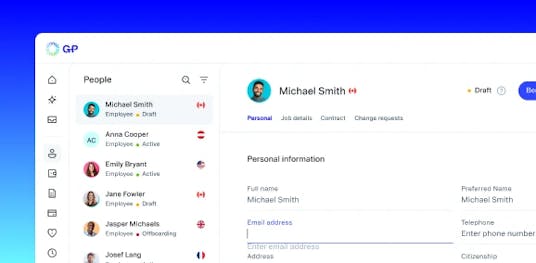

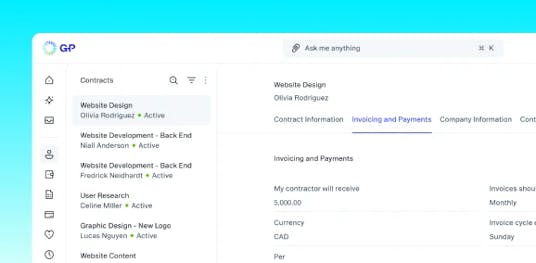

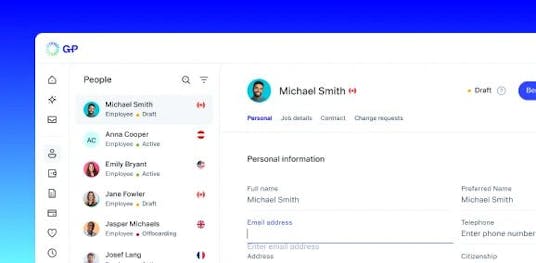

Beroende på en registrerad arbetsgivare som Globalization Partners . Vi sätter din kompetens på vår helt lagenliga lönehantering, erbjuder kompletta förmånspaket och den anställde arbetar för dig dagligen. Det är en snabb, enkel lösning som gör det möjligt för ditt företag att få tillgång till talanger i Storbritannien utan att behöva oroa sig för IR35 regeländringar, kostsamma enhetsinställningar eller pågående efterlevnadsärenden. Kontakta oss om du behöver hjälp. Vi hjälper dig gärna igenom processen och visar dig hur vi flyttar bördan från ditt teams axlar till våra.