Als bloeiende Europese markt is Duitsland een geweldige plek om uw bedrijfsactiviteiten te laten groeien. Voordat u begint met het inhuren van werknemers, is het belangrijk dat u zich vertrouwd maakt met de lokale arbeidswetgeving en salarisadministratievoorschriften om aan de regels te blijven voldoen, dure boetes te vermijden en onnodige vertragingen te verminderen.

Belastingregels in Duitsland

Duitsland heeft verschillende lokale belastingwetten die verwarrend kunnen zijn voor internationale bedrijven. Als u een salarisadministratie gaat opzetten in Duitsland, moet u letten op individuele inkomstenbelasting (IIT) voor werknemers, kosten voor sociale zekerheid en ziektekostenverzekering, salarisadministratiebelasting, inhoudingsbelasting en vennootschapsbelasting.

Het land opereert onder een progressieve belasting van 14% tot 42%. Vanaf 2023 zijn inkomsten tot EUR 10,908 belastingvrij ( Grundfreibetrag ). Inkomsten van meer dan EUR 62,810 worden belast met het hoogste inkomstenbelastingtarief van 42% (Spitzensteuersatz). De zogenaamde “vermogensbelasting” ( Reichensteuer ) van 45 % begint bij een inkomen van EUR 277,826 euro.

U moet ook bijdragen aan het Duitse sociale zekerheidssysteem, dat bestaat uit 7 onderdelen:

- Ziektekostenverzekering

- Verpleegkostenverzekering

- Werkloosheidsverzekering

- Pensioenverzekering

- Ongevallenverzekering.

- Moederschapsverzekering

- Insolventieverzekering

Werkgevers verdelen de bijdragen gelijkelijk met werknemers voor gezondheidszorg, verpleegkundige zorg, werkloosheid en pensioenverzekering. De ongevallen-, moederschaps- en insolventieverzekering wordt volledig door de werkgever gedekt. Plan om in totaal ongeveer 27.5% bij te dragen aan het sociale zekerheidssysteem bovenop het salaris van de werknemer.

De pensioenverzekeringspremies in Duitsland bedragen 18.6% van het huidige brutosalaris. Hiervan betalen werkgevers en werknemers elk 50%. De inkomensdrempel voor de pensioenverzekering bedraagt 7,300 EUR in West-Duitsland en 7,100 EUR in Oost-Duitsland. Als een werknemer een hoger salaris ontvangt dan deze inkomensdrempel, wordt de pensioenverzekeringsbijdrage slechts tot dit bedrag berekend.

De verpleegzorgverzekering bedraagt 3.05% van EUR 4,987.50. De helft betaald door de werkgever en de helft door de werknemer. Als de werknemer geen kinderen heeft, betaalt hij een premietoeslag voor kindlozen van 0.35% aan de verzekering voor langdurige zorg. Deze bijdrage wordt alleen door de werknemer gedragen.

De heffing 2 en de insolventieheffing worden betaald door de werkgever. Dit wordt berekend vanaf het brutosalaris tot het premieheffingsplafond voor de pensioenverzekering (EUR 7,300). Het premietarief wordt individueel bepaald door het ziekenfonds waarin de werknemer verzekerd is.

Salarisadministratie-opties voor bedrijven in Duitsland

Werkgevers in Duitsland hebben verschillende salarisadministratie-opties:

- U kunt een outsourcingbedrijf voor salarisadministratie in Duitsland vinden om namens uw geregistreerde bedrijf de salarisadministratie te beheren. Hoewel de salarisadministratieprovider salarisberekeningen, betalingen en andere deponeringen kan afhandelen, bent u nog steeds aansprakelijk voor alle naleving van de arbeidswetgeving, belastingen en salarisadministratie als de wettelijke werkgever.

- Grotere bedrijven kunnen ervoor kiezen om hun eigen lokale salarisadministratie te runnen door een dochteronderneming op te richten en extra teamleden in te huren die zich bezighouden met salarisadministratie en human resources. U hebt uitgebreide kennis en achtergrond nodig over de Duitse loonwetgeving om ervoor te zorgen dat u voldoet aan alle inhoudingen en belastingvereisten.

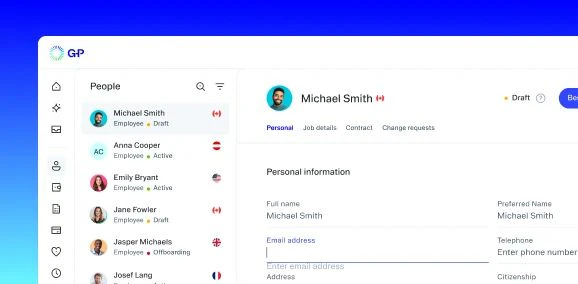

- Als u de instelling van een entiteit wilt omzeilen, kunt u samenwerken met een wereldwijde arbeidsdeskundige zoals G-P om de salarisadministratie en vele andere HR-functies te beheren. Wij treden op als Employer of Record en kunnen ervoor zorgen dat uw werknemers op tijd en conform de regels worden betaald.

Hoe u een salarisadministratie kunt opzetten in Duitsland

Het oprichten van een bedrijf in Duitsland is een gecompliceerd proces, deels omdat u verschillende financiële deponeringen moet doen. Als u van plan bent om zelf een dochteronderneming in te huren en op te richten, kan een belastingadviseur of advocaat u begeleiden bij verschillende salarisadministratie-opties.

U hebt uitgebreide documentatie van uw werknemers nodig om de salarisadministratie in Duitsland op te zetten, waaronder:

- ID-kaart/paspoort

- Verblijfsvergunning/visa

- Belastingidentificatienummer en belastingschijf

- Socialezekerheidsnummer

- Bankgegevens

Duitsland schrijft ook bepaalde gegevensbeschermingsregelgeving voor met betrekking tot de salarisadministratie. U kunt persoonlijke gegevens en informatie verzamelen voor het dienstverband, maar u moet deze gegevens veilig bewaren en moet werknemers betalen met behulp van het Duitse File Transfer and Access Management-protocol (FTAM).

voorwaarden voor recht op en beëindiging van het dienstverband;

Uw werknemers hebben ook bepaalde rechten en ontslagvoorwaarden die u moet vastleggen voor u een salarisadministratie kunt opzetten in Duitsland. Het land verbiedt bijvoorbeeld het werken op zondag en feestdagen, met uitzondering van bepaalde uitzondering. Het land heeft ook verschillende rechten op medisch verlof.

Een beste praktijk is om duidelijke ontslagclausules op te nemen in een schriftelijke arbeidsovereenkomst. Een werkgever in Duitsland met meer dan 10 werknemers kan werknemers die langer dan 6 maanden in dienst zijn alleen ontslaan om specifieke redenen zoals wangedrag, persoonlijke redenen met betrekking tot de werknemer of dwingende operationele redenen. Bedrijven kunnen geen gehandicapte personen, zwangere werknemers, iemand met ouderschapsverlof of raadsleden beëindigen zonder toestemming van de overheid.

Stroomlijn het wereldwijde loonadministratiebeheer met G-P.

G-P stroomlijnt elke stap van het salarisadministratiebeheerproces met het toonaangevende Global Growth Platform™. Betaal je team met vertrouwen overal ter wereld in meer dan 150 valuta's met het 99% tijdige geautomatiseerde loonadministratiesysteem, allemaal met slechts een paar klikken. De producten kunnen ook worden geïntegreerd met toonaangevende HCM-oplossingen, waarbij de loonadministratiegegevens van werknemers automatisch tussen platforms worden gesynchroniseerd om één betrouwbare, handige bron van waarheid voor HR-teams te creëren.

Neem contact met ons op voor meer informatie over hoe wij u kunnen ondersteunen.