ประเด็นสําคัญ:

-

-

30

-

-

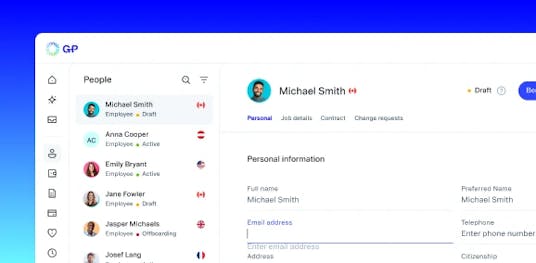

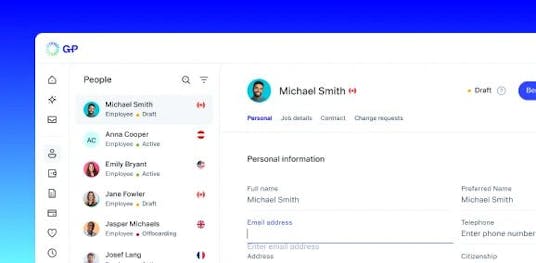

บริษัทสามารถปลดล็อกโอกาสในการเติบโตใหม่ ๆ ด้วยการขยายกําลังแรงงานทั่วโลกของตน อันที่จริงแล้ว 81% ของผู้นําได้มีส่วนร่วมในการสรรหาบุคลากรทั่วโลกอยู่แล้ว ด้วยการสนับสนุนของนายจ้างที่จดทะเบียน (EOR) ที่ดีที่สุด เช่น G-P คุณจะสามารถว่าจ้าง เตรียมความพร้อม และจัดการทีมทั่วโลกได้อย่างรวดเร็วและเป็นไปตามกฎระเบียบ โดยไม่คํานึงถึงสถานะของนิติบุคคล

อย่างไรก็ตาม การทํางานร่วมกับพนักงานระหว่างประเทศอาจหมายความว่าบริษัทของคุณต้องรับผิดชอบในการหักภาษีที่เกี่ยวข้องทั้งหมดตามที่กฎหมายภาษีของต่างประเทศกําหนดในหนึ่งปีปฏิทิน เนื่องจากอัตราภาษีเงินได้จะแตกต่างกันไปขึ้นอยู่กับประเทศที่พนักงานพํานักอาศัย บริษัทในสหรัฐฯ ที่กรอกแบบฟอร์ม W-8BEN สําหรับการจ้างงานระหว่างประเทศอาจพบว่ากระบวนการดังกล่าวมีความท้าทายหากไม่ได้เตรียมตัว

แบบฟอร์ม W-8BEN คืออะไร

แบบฟอร์ม W-8BEN เป็นแบบฟอร์มภาษีอากรภายใน (IRS) ที่ใช้โดยผู้มีถิ่นที่อยู่ทางภาษีที่ไม่ใช่พลเมืองสหรัฐฯ หรือมนุษย์ต่างด้าวที่ไม่ใช่พลเมืองสหรัฐฯ เพื่อรับรองสถานะในต่างประเทศของตน และเพื่อให้แน่ใจว่ามีการใช้อัตราการหัก ณ ที่จ่ายที่ถูกต้องกับรายได้จากแหล่งรายได้ของสหรัฐฯ แบบฟอร์ม W-8BEN ย่อมาจากหนังสือรับรองสถานะต่างประเทศของผู้รับผลประโยชน์สําหรับการหักภาษี ณ ที่จ่ายและการรายงานของสหรัฐอเมริกา (บุคคล)

ผู้มีถิ่นพํานักนอกสหรัฐฯ รวมถึงพนักงานและผู้รับจ้างทั่วโลก ให้บริการแก่บริษัทในสหรัฐฯ โดยทั่วไปจะต้องกรอกแบบฟอร์ม W-8BEN และส่งให้บริษัทว่าจ้าง

แบบฟอร์ม W-8BEN ใช้เพื่ออะไร

สําหรับบริษัทที่ว่าจ้างในต่างประเทศ แบบฟอร์ม W-8BEN จะตรวจสอบสถานะต่างประเทศของบุคคล และกําหนดคุณสมบัติของพวกเขาสําหรับการยกเว้นภาษีหรือหัก ณ ที่จ่ายภายใต้สนธิสัญญาภาษี นอกจากนี้ยังระบุบุคคลที่ต้องเสียภาษี 30% จากรายได้ประเภทต่าง ๆ ที่มาจากสหรัฐอเมริกา รวมถึงการชําระเงินแบบคงที่และแบบเป็นระยะ (FDAP) เช่น:

- ความสนใจ

- ค่าลิขสิทธิ์

- เงินรายปี

- เช่า

- ของพรีเมียม

- ค่าตอบแทนสําหรับบริการ

- การจ่ายเงินทดแทน หากมี

จุดประสงค์ของแบบฟอร์ม W-8BEN คือ การพิจารณาว่าบุคคลนั้นๆ ถือว่าเป็นบุคคลสัญชาติสหรัฐฯ ที่ถูกต้องตามกฎหมายหรือไม่ ทั้งผู้มีถิ่นพํานักหรือพลเมือง และเพื่อกําหนดความเป็นเจ้าของรายได้ที่อ้างอิงในแบบฟอร์ม แบบฟอร์ม W-8BEN ยังอนุญาตให้บุคคลจากประเทศนอกสหรัฐฯ มีสนธิสัญญาภาษีเพื่อเรียกร้องอัตราการหัก ณ ที่จ่ายที่ลดลงจากรายได้ที่มาจากสหรัฐฯ

สนธิสัญญาภาษีคืออะไร

สนธิสัญญาว่าด้วยภาษีคือข้อตกลงระหว่างสองประเทศที่กําหนดว่ารายได้ที่ได้รับจากผู้มีถิ่นพํานักในประเทศหนึ่งจะถูกเรียกเก็บภาษีจากประเทศอื่นอย่างไร ตามเว็บไซต์ IRS หากประเทศใดมีสนธิสัญญาภาษีกับสหรัฐอเมริกา ผู้พํานักอาศัยในประเทศนั้นอาจมีสิทธิ์ได้รับการลดภาษีหรือการยกเว้นรายได้ที่ได้รับในสหรัฐอเมริกา

ตัวอย่างเช่น เนื่องจากแคนาดาและสหรัฐอเมริกามีสนธิสัญญาว่าด้วยภาษี หากบริษัทของสหรัฐอเมริกาว่าจ้างพนักงานในแคนาดา พวกเขาสามารถเรียกร้องผลประโยชน์ในฐานะคนต่างด้าวที่ไม่ได้มีถิ่นพํานักอาศัย (NRA) เมื่อยื่นภาษี บุคคลที่อาศัยอยู่ในประเทศที่ไม่มีสนธิสัญญาภาษีจะต้องชําระภาษีเงินได้ในอัตรามาตรฐานโดยไม่มีการลดหย่อน

สนธิสัญญาว่าด้วยภาษีเงินได้ไม่มีผลบังคับใช้กับสถานการณ์การมีถิ่นพํานักแบบคู่ เมื่อบุคคลเป็นผู้มีถิ่นพํานักตามกฎหมายมากกว่าหนึ่งประเทศ อย่างไรก็ตาม ผู้อยู่อาศัยสองคนอาจยังคงมีสิทธิ์ได้รับสิทธิประโยชน์ในสนธิสัญญาภาษีบางอย่าง ทั้งนี้ขึ้นอยู่กับตําแหน่งที่ตั้งของตน

ประเทศที่มีสนธิสัญญาภาษีกับสหรัฐอเมริกา |

||

|---|---|---|

|

|

|

สนธิสัญญาภาษีสามารถเปลี่ยนแปลงได้เมื่อเวลาผ่านไป สําหรับนายจ้างที่จ้างงานในต่างประเทศ เป็นเรื่องสําคัญที่จะต้องรับทราบข้อมูลเกี่ยวกับกฎหมายที่มีการพัฒนาในประเทศเป้าหมายของตน เครื่องมือที่ขับเคลื่อนด้วย AI เช่น G-P Gia™ ที่ปรึกษาด้านการปฏิบัติตามกฎระเบียบ HR ทั่วโลกของ G-P ที่ใช้ AI สามารถให้คําแนะนําจากผู้เชี่ยวชาญเกี่ยวกับกฎหมายการจ้างงานทั่วโลกใน 50 ประเทศและทั้ง 50 รัฐในสหรัฐอเมริกา ลดต้นทุนและเวลาในการปฏิบัติตามกฎระเบียบได้ถึง 95%

ใครเป็นผู้จัดเตรียมแบบฟอร์ม W-8BEN

พนักงานระหว่างประเทศและผู้รับจ้างทั่วโลกต้องมอบแบบฟอร์ม W-8BEN ให้แก่นายจ้างในสหรัฐฯ ของตน ซึ่งโดยปกติจะเป็นในระหว่างกระบวนการปฐมนิเทศ จากข้อมูลของกรมสรรพากร (IRS) พนักงานต้องส่งแบบฟอร์ม W-8BEN ให้แก่ตัวแทนหรือผู้ชําระเงินที่ถูกระงับ หากเป็นบุคคลต่างด้าวที่ไม่ได้มีถิ่นพํานักอาศัยและเป็นเจ้าของผลประโยชน์ของจํานวนเงินที่ถูกหักภาษี ณ ที่จ่าย

พวกเขาควรส่งแบบฟอร์ม W-8 BEN เมื่อได้รับการร้องขอจากตัวแทนที่หักภาษี ณ ที่จ่าย ไม่ว่าพวกเขาจะเรียกร้องอัตราที่ลดลงหรือการยกเว้นจากการหัก ณ ที่จ่ายหรือไม่ก็ตาม ตัวอย่างเช่น W8BEN สามารถเสร็จสมบูรณ์และมอบให้กับตัวแทนหัก ณ ที่จ่ายหรือผู้ดูแลหุ้นของผู้ให้ทุน

บริษัทต้องรวบรวมและตรวจสอบความถูกต้องและความถูกต้องของแบบฟอร์มที่ตนได้รับ อย่างไรก็ตาม แบบฟอร์ม W-8 ยังคงสามารถใช้งานได้แม้ว่าจะมีข้อผิดพลาดเล็กน้อยก็ตาม ตัวอย่างเช่น หากวันที่หายไปจากลายมือชื่อ นายจ้างสามารถเพิ่มวันที่เมื่อได้รับและพิจารณาว่าวันที่มีผลบังคับใช้นับจากนั้นเป็นต้นไป

ใครจําเป็นต้องกรอกแบบฟอร์ม W-8BEN

แบบฟอร์ม W-8BEN มักจะกรอกโดยมนุษย์ต่างด้าว (NRA) ที่ไม่ใช่ผู้อยู่อาศัย บริษัทที่ว่าจ้างในต่างประเทศควรได้รับแบบฟอร์มนี้จากพนักงานระหว่างประเทศหรือผู้รับจ้างทั่วโลก หากมีคุณสมบัติตรงตามเกณฑ์ต่อไปนี้:

- พลเมืองหรือผู้มีถิ่นพํานักนอกสหรัฐอเมริกา (NRA)

- พวกเขาทํางานให้กับบริษัทของสหรัฐอเมริกาหรือสร้างรายได้จากสหรัฐอเมริกา

- พวกเขาเรียกร้องผลประโยชน์สนธิสัญญาภาษีหรือหัก ณ ที่จ่าย

- พวกเขามีรายได้คงที่หรือรายได้ตามช่วงเวลาจากสหรัฐอเมริกา

ใครเป็นผู้รับผิดชอบในการหักภาษีเงินได้

บริษัทที่จ่ายรายได้ให้แก่ผู้ที่พํานักอาศัยอยู่ในภาษีที่ไม่ใช่ของประเทศสหรัฐฯ หรือที่เรียกว่าตัวแทนหัก ณ ที่จ่ายของสหรัฐฯ มีหน้าที่รับผิดชอบในการหักภาษี ณ ที่จ่าย ณ ที่จ่าย ณ ที่จ่ายที่แหล่งที่มาก่อนที่จะจ่ายเงินให้แก่บุคคลดังกล่าว การไม่ระงับอย่างถูกต้องอาจส่งผลให้ได้รับโทษหรือค่าปรับจากการไม่ปฏิบัติตามกฎระเบียบ หากมีตัวแทนหัก ณ ที่จ่ายหลายรายเข้ามาเกี่ยวข้อง จําเป็นต้องหักภาษีจากเจ้าของรายได้เพียงครั้งเดียวเท่านั้น

หากนายจ้างหักภาษีเงินได้ในนามของบุคคลนั้น ห้ามส่งแบบฟอร์มไปยัง IRS เมื่อได้รับ แต่พวกเขาควรเก็บแบบฟอร์มไว้ในบันทึกของตนอย่างปลอดภัยนานเท่าที่จําเป็นเพื่อกําหนดความรับผิดของตน

วิธีการกรอกแบบฟอร์ม W-8BEN

เมื่อกรอกแบบฟอร์ม W-8BEN คําแนะนําจะตรงไปตรงมาและรวมอยู่ในแบบฟอร์ม ในการกรอกแบบฟอร์มนี้ พนักงานระหว่างประเทศหรือผู้รับจ้างทั่วโลกควรมีข้อมูลต่อไปนี้:

- ชื่อตามกฎหมายของพวกเขา

- วันเกิดของพวกเขา เขียนในรูปแบบ ดด-วว-ปปปป

- ประเทศที่พวกเขาเป็นพลเมือง

- ที่อยู่อาศัยถาวรในประเทศที่อยู่อาศัยของบริษัท

- ที่อยู่ทางไปรษณีย์ของพวกเขา หากแตกต่างจากที่อยู่ถาวรของบริษัท

- หมายเลขประกันสังคม (SSN) หรือหมายเลขประจําตัวผู้เสียภาษีส่วนบุคคล (ITIN) รวมถึง TIN ระหว่างประเทศ หากมี

- ชื่อประเทศถิ่นที่อยู่ของตนเพื่อวัตถุประสงค์ของภาษีเงินได้ของประเทศนั้น หากมี

- ข้อมูลทางการเงินที่เกี่ยวข้องทั้งหมด รวมถึงรายได้และจํานวนเงินที่ชําระก่อนหน้านี้จากการคืนภาษีที่เก่ากว่า

มีแบบฟอร์ม W-8 อื่น ๆ อีกหรือไม่

ใช่ IRS มีแบบฟอร์ม W-8 หลายรูปแบบ แต่ละรูปแบบใช้ได้กับสถานการณ์การหักภาษีที่ไม่ใช่ของสหรัฐอเมริกาประเภทต่างๆ นอกจาก W-8BEN แล้ว เอกสารด้านภาษีอื่นๆ ที่เกี่ยวข้องยังรวมถึง:

- แบบฟอร์ม W-8BEN-E สําหรับหน่วยงานที่ไม่ใช่ของสหรัฐอเมริกาหรือหน่วยงานระหว่างประเทศแทนที่จะเป็นบุคคล

- แบบฟอร์ม W-8IMY สําหรับบุคคลหรือนิติบุคคลที่ได้รับการชําระเงินที่ระงับได้จากผู้มีถิ่นพํานักหรือพลเมืองที่ไม่ใช่พลเมืองของสหรัฐอเมริกา หรือนิติบุคคลที่ผ่านพ้นไป

- แบบฟอร์ม W-8EXP สําหรับเจ้าของผลประโยชน์ที่ต้องการขอลดหรือยกเว้นภาษีที่เกี่ยวข้อง รวมถึงรัฐบาลที่ไม่ใช่ของสหรัฐฯ และองค์กรยกเว้นภาษี

- แบบฟอร์ม W-8ECI สําหรับบุคคลหรือนิติบุคคลที่อ้างข้อยกเว้นจากการหัก ณ ที่จ่ายรายได้ที่เกี่ยวข้องกับการดําเนินธุรกิจหรือการค้าในสหรัฐฯ อย่างมีประสิทธิภาพ รวมถึงรายได้จากกิจกรรมทางธุรกิจของสหรัฐฯ

แบบฟอร์ม W-8 กับ แบบฟอร์ม W-9: อะไรคือความแตกต่าง?

แม้ว่าแบบฟอร์ม W-8 จะมีผลใช้กับผู้มีถิ่นพํานักหรือพลเมืองและนิติบุคคลที่ไม่ได้ถือสัญชาติสหรัฐฯ ที่มีรายได้ตามฐานของสหรัฐฯ แต่แบบฟอร์ม W-9 จะมีผลใช้กับบริษัท ผู้รับจ้าง และนิติบุคคลที่คล้ายกันซึ่งดําเนินงานภายใต้กฎหมายของสหรัฐฯ รวมถึงพลเมืองและผู้มีถิ่นพํานักในสหรัฐฯ แบบฟอร์มเหล่านี้ถือเป็นการส่งแบบฟอร์มเพื่อให้ข้อมูลและไม่หมดอายุเหมือนW-8แบบฟอร์ม

ลดความซับซ้อนของบัญชีเงินเดือนระหว่างประเทศด้วย G-P

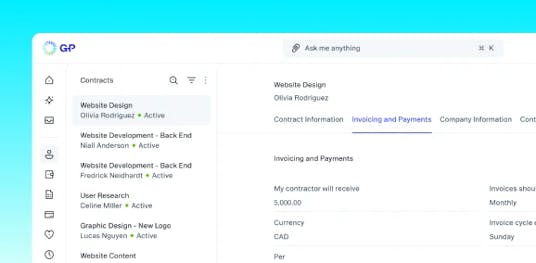

ด้วยการสนับสนุนโดยทีมงานผู้เชี่ยวชาญโดยเฉพาะเกี่ยวกับกฎหมายการจ้างงาน ภาษี สวัสดิการ และแรงงานในท้องถิ่น โซลูชันนายจ้างที่จดทะเบียน (EOR) ที่ขับเคลื่อนด้วย AI ของ G-P จะช่วยจัดการกระบวนการจ่ายเงินเดือนที่ซับซ้อน ช่วยให้ธุรกิจต่าง ๆ ได้รับประโยชน์จากการขยายธุรกิจทั่วโลกได้อย่างมั่นใจ G-P จัดหาเครื่องมือและข้อมูลเชิงลึกที่จําเป็นสําหรับการจัดตั้งและจัดการบัญชีเงินเดือนสําหรับพนักงานหรือผู้รับจ้างระหว่างประเทศอย่างสอดคล้องกับกฎระเบียบ โดยไม่คํานึงถึงสถานะของนิติบุคคล

เนื้อหานี้จัดทำขึ้นเพื่อให้ข้อมูลเท่านั้นและไม่มีผลด้านการให้คำแนะนำด้านกฎหมายหรือภาษี G-P ไม่ได้ให้คําแนะนําหรือการสนับสนุนสําหรับการประมวลผลหรือการจัดการแบบฟอร์ม W-8BEN คุณควรปรึกษาผู้ให้คำปรึกษาด้านกฎหมายและ/หรือภาษีของคุณเองเสมอ ข้อมูลนี้เป็นข้อมูลทั่วไปและไม่ได้มีความเฉพาะเจาะจงให้กับบริษัทหรือแรงงานกลุ่มหนึ่งกลุ่มใด รวมถึงไม่ได้สะท้อนการส่งมอบผลิตภัณฑ์ของ G-P ในเขตอำนาจศาลใดๆ G-P ไม่รับรองหรือรับประกันเกี่ยวกับความถูกต้อง ความสมบูรณ์ หรือความทันเวลาของข้อมูลนี้ และจะไม่มีความรับผิดที่เกิดขึ้นจากหรือเกี่ยวข้องกับข้อมูลนี้ รวมถึงความสูญเสียใดๆ ที่เกิดจากการใช้หรือการพึ่งพาข้อมูล