作為一個蓬勃發展的歐洲市場,德國是發展業務經營的好地方。 在您開始雇用員工之前,請務必熟悉當地的勞工法和薪資發放法規,以保持合規、避免高額罰款,並減少不必要的延誤。

德國的稅務規定

德國有各種地方稅法,可能會對國際公司造成混淆。 設立德國薪資發放體系時,需要注意員工的個人所得稅 (IIT)、社會和健康保險費用、工資稅、銷售稅、在源扣繳稅和營業稅。

該國以 14% 至 42% 的逐步稅額運作。 從2023開始, 10,908歐元以下的收入免稅 ( Grundfreibetrag )。 超過 歐元的所得稅稅率最高62,810為 42% (Spitzensteuersatz)。 45 % 的所謂「財富稅」( Reichensteuer )從 EUR 277,826歐元的收入開始。

您還需要為德國社會安全系統做出貢獻,其中包括7:

- 健康保險

- 護理保險

- 失業保險

- 養老保險

- 意外保險

- 產科保險

- 無力償債保險

僱主將員工對健康、護理、失業和養老金保險的供款等分。 意外險、產險和無力償債險均由雇主 全額承保。 計畫在員工薪資之上向社會安全系統提撥總額約27.5%。

德國的退休金保險供款總額為目前總薪資的 18.6 其中,雇主和員工各支付 50%。 西德退休金保險的收入門檻為 7,300 歐元,東德則為 7,100 歐元。 如果員工獲得的薪資高於此收入門檻,則退休金保險提撥金額將僅計算至此金額。

護理照護保險為 4,987.3.05.05%。 4,987.50 雇主支付一半,員工支付一半。 如果員工沒有任何子女,則向長期護理保險支付 0.35% 的無子女人士的供款附加費。 這筆捐款僅由員工自行負擔。

Levy 2 和無力償債的徵費由雇主支付。 計算方式為從總薪資到退休金保險的提撥評估上限(歐元7,300)。 提撥率由員工投保的健康保險基金個別決定。

德國公司的薪資選項

德國的雇主有幾種不同的薪資選項:

- 您可以找一家德國薪資發放工作外包公司,代表您註冊的企業管理薪資發放。 雖然薪資提供者可以處理薪資計算、付款和其他文件,但您仍需承擔作為法律僱主的所有僱傭、稅務和薪資合規責任。

- 較大型的公司可能會選擇建立子公司,並雇用其他專精於薪資發放和人力資源的團隊成員,來管理自己的當地薪資發放。 您將需要對德國薪資發放法的廣泛知識和背景,以確保您符合所有預扣稅和稅務要求。

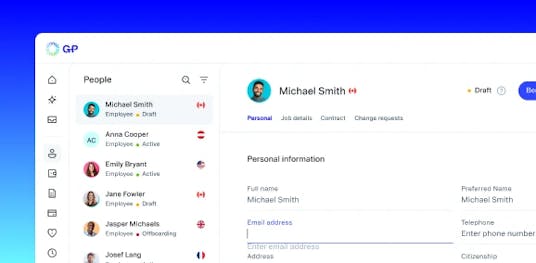

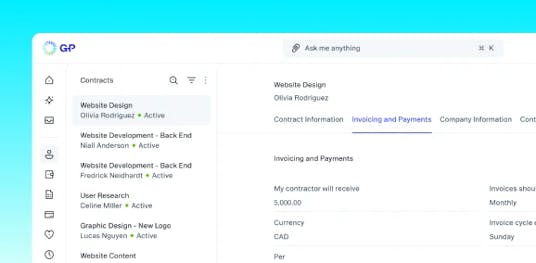

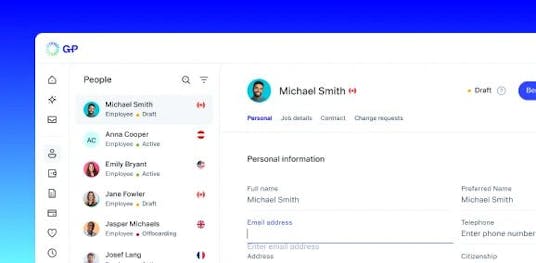

- 如果您希望略過實體設定,您可以與 G-P 等全球聘僱專家合作,管理薪資發放以及許多其他人力資源職能。 我們作為名義雇主,可以確保您的員工準時且合規地獲得報酬。

如何在德國設定薪資發放

由於需要進行許多不同的財務申報等原因,在德國設立公司是個複雜的過程。 如果您打算自己雇用和設立子公司,稅務顧問或律師可以指導您不同的薪資選項。

您需要員工提供廣泛的文件才能在德國設立薪資發放系統,包括:

- 身分證/護照

- 居留許可/簽證

- 稅號和稅級

- 社會安全號碼

- 銀行詳細資料

德國還規定了與薪資發放相關的特定資料保護法規。 您可出於工作原因收集個人資料和資訊,但必須確保資料安全,並應依據德國的檔案傳輸和存取管理 (FTAM) 通訊協定向員工支付費用。

權利和結束聘用條款

在德國設立薪資發放體系之前,還須列出員工的某些權利和結束聘用條款。 例如,除某些例外情況外,德國禁止員工在周日和國定假日工作。 國家也有各種醫療假權限。

最佳做法是將明確的終止條款納入書面聘僱合約中。 德國員工超過 10 名的雇主,只能基於諸如不當行為、與員工相關的個人原因,或令人信服的營運理由等特定原因,終止聘僱超過 6 個月的員工。 未經政府核准,公司不得終止殘疾人士、懷孕員工、育嬰假的任何人或委員會成員的聘僱關係。

透過 G-P 簡化全球薪資發放管理。

G-P 利用我們領先市場的Global Growth Platform™,簡化薪資管理流程的每個步驟。 使用我們 99% 的準時自動薪資系統,在全世界任何地方都能安心使用超過 150 種貨幣,只需點按幾下即可完成。 我們的產品也與領先的 HCM 解決方案整合,自動同步跨平台的員工薪資資料,為人力資源團隊建立一個可靠、方便的事實來源。

聯絡我們以了解更多關於我們如何為您提供支援的資訊。