Manchmal ist der schwierigste Teil einer Expansion die Bestimmung, wie Sie Ihre Mitarbeiter bezahlen sollen. Werden Sie sie zu einer internen Gehaltsabrechnung hinzufügen oder auslagern? Welche Regeln zur Besteuerung müssen Sie befolgen?

Steuervorschriften in Indien

Einkommensteuer ist eine direkte Steuer, die jede Person, lokale Behörde, Gesellschaft oder Unternehmensfirma gesetzlich an die Regierung zahlen muss, wenn sie unter die Steuerlast fällt. Die Einkommensteuer errechnet sich aus dem steuerpflichtigen Nettoeinkommen einer Person. In Indien gibt es inkrementelle Steuersätze für Brammen, um die auf Einkommen anwendbare Steuer zu bestimmen. Für niedrigere Einkünfte gibt es eine niedrigere Brammenrate und für höhere Einkünfte eine höhere Brammenrate. Der Einkommensteuerzyklus in Indien beginnt mit dem Geschäftsjahr am 1. April und endet am 31. März des nächsten Jahres.

Das Budget 2020 führte eine neue Spendenoption ein, um Einkommenssteuer zu niedrigeren Sätzen zu zahlen. Das neue System gilt für Einkommen, die ab dem 1. April 2020 (GJ2020-21) erzielt werden und sich auf AY beziehen2021-22.

Die Steuersätze im Rahmen der neuen Steuerregelung und der bestehenden Steuerregelung sind:

- Neue Brammenpreise für das GJ 2023-24 (AY 2024-25)

- Einkünfte aus INR 3 lakh bis INR 6 lakh > 5%

- Einkünfte aus INR 6 lakh bis INR 9 lakh > 10%

- Einkünfte aus INR 9 lakh bis INR 12 lakh > 15%

- Einkünfte aus INR 12 lakh bis INR 15 lakh > 20%

- Einkünfte über 15 Lakhs > 30 % (Zuschlag gilt für CTC über 50 Lakhs)

- Vorhandene Brammenraten

- Einkünfte aus INR 2.5 lakh bis INR 5 lakh > 5%

- Einkünfte aus INR 5 lakh bis INR 10 lakh > 20%

- Einkünfte über 10 Lakhs > 30 % (Zuschlag gilt für CTC über 50 Lakhs)

Indien Gehaltsabrechnungsoptionen für Unternehmen

Sie müssen nicht nur die Gehaltsabrechnung in Indien einrichten, sondern auch entscheiden, welche Gehaltsabrechnungsoption für Ihr Unternehmen die beste ist. Die 3 wichtigsten Gehaltsabrechnungsoptionen für Indien umfassen:

- Intern: Wenn Sie bereits eine Tochtergesellschaft in Indien haben, können Sie ein internes Team für die Lohnabrechnung einstellen. Eine interne Gehaltsabrechnung ist eine ausgezeichnete Option für größere Unternehmen mit mehr Zeit, Geld und einem stärkeren Engagement in Indien.

- Indien Gehaltsabrechnungsunternehmen: Indien Gehaltsabrechnungs-Outsourcing kann Unternehmen zugutekommen, denen die Zeit oder Bandbreite fehlt, um ihre eigene Gehaltsabrechnung durchzuführen. Sie können mit einem Unternehmen in Indien zusammenarbeiten, um die Bezahlung Ihrer Mitarbeiter zu übernehmen. Allerdings werden Sie immer noch für eventuelle Versäumnisse haftbar gemacht werden.

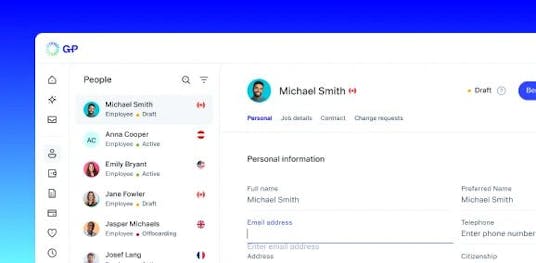

- Global Growth Platform™: G-P bietet das Beste aus beiden Welten. Durch unseren indischen Dienstherrn können wir sowohl Mitarbeiter bezahlen als auch sicherstellen, dass Ihr Unternehmen die lokalen Vorschriften einhält.

So richten Sie eine Gehaltsabrechnung in Indien ein

Zunächst benötigen Sie von jedem Mitarbeiter Angaben wie eine feste Kontonummer, einen Investitionsnachweis, Angaben zu den Angehörigen, eine Bescheinigung des früheren Arbeitgebers, einen schriftlichen Arbeitsvertrag und mehr. Um sich für die Sozialversicherung anzumelden, benötigen Sie auch eine Unterstützungskassennummer und die staatliche Versicherungsnummer des Mitarbeiters.

Berechtigungs-/Kündigungsbedingungen

Probezeiten sind in Indien üblich, wobei 3 Monate einen typischen Zeitrahmen für die Probezeit darstellen. Die durchschnittliche Erstbewährung beträgt 3 Monate, danach kann der Arbeitgeber die Probezeit um bis zu weitere 3 Monate verlängern.

Die Verfahren für die Beendigung des Arbeitsverhältnisses variieren je nach Grund, warum ein Mitarbeiter gekündigt wird, der Klassifizierung seiner Position und sogar dem Staat, in dem er beschäftigt ist. Für die meisten Mitarbeiter muss die Kündigung aus einem angemessenen Grund erfolgen, der Entlassung, Minderleistung, Fehlverhalten, Ungehorsam oder einen anderen ähnlichen Grund umfassen kann.

Eine Kündigung durch den Arbeitgeber oder Arbeitnehmer ist arbeitsvertraglich schriftlich zu erfolgen. Im Allgemeinen wird während der Probezeit eine 15-day Mitteilung gemacht, die jedoch auf 30 Tage oder länger nach der regulären Einstellung des Mitarbeiters verlängert werden kann.

Mitarbeiter, die seit 5 oder mehr Jahren arbeiten, können eine Trinkgeldzahlung erhalten.

Optimiere das globale Gehaltsabrechnungsmanagement mit G-P.

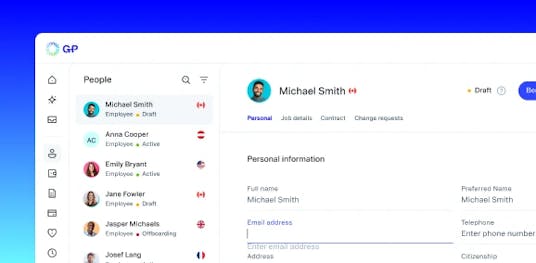

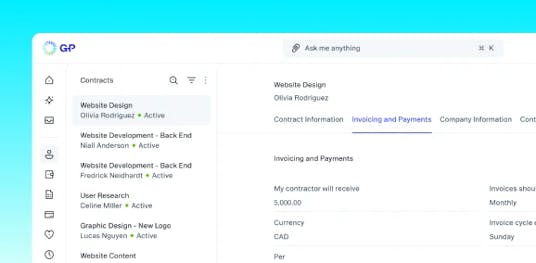

G-P rationalisiert jeden Schritt des Gehaltsabrechnungsprozesses mit unserer marktführenden Global Growth Platform™. Bezahle dein Team mit Sicherheit überall auf der Welt in 150 Währungen mit dem zu 99% pünktlichen automatisierten Gehaltsabrechnungssystem – alles mit nur wenigen Klicks. Die Produkte lassen sich auch in führende HCM-Lösungen integrieren und synchronisieren die Gehaltsabrechnungsdaten der Mitarbeitenden automatisch plattformübergreifend, um eine zuverlässige, bequeme Quelle der Wahrheit für HR-Teams zu schaffen.

Kontaktieren Sie uns, um mehr darüber zu erfahren, wie wir Sie unterstützen können.