Mehrere Aspekte der Lohn- und Gehaltsabrechnungsvorschriften Neuseelands unterscheiden es von denen in anderen Ländern. Wenn Sie Ihr Unternehmen nach Neuseeland ausweiten, müssen Sie sich nicht nur über die verschiedenen Steuerabzüge informieren, sondern auch über zusätzliche Gesetze für Bereiche wie Studiendarlehen und KiwiSaver-Abzüge. Bedenken Sie, dass Fehler zu hohen Geldstrafen führen können.

Steuerregeln in Neuseeland

Die Einkommensteuersätze in Neuseeland variieren je nach Einkommen des Arbeitnehmers. Sie reichen von 10.5 % bis zu mehr als 39 %. Das Pay-as-you-earn-System (PAYE) bedeutet, dass sich Arbeitgeber keine Sorgen um die Einkommenssteuer machen müssen, da diese automatisch vom Einkommen der Arbeitnehmer abgezogen wird.

Neuseeländische Arbeitgeber müssen jedoch allen Arbeitnehmern KiwiSaver – das Altersvorsorgeprogramm des Landes – anbieten.

Lohn- und Gehaltsabrechnungsoptionen für Neuseeland

Unternehmen verfügen über 3 Hauptoptionen für die Lohn- und Gehaltsabrechnung in Neuseeland:

- Intern: Größere Unternehmen, die sich für eine aktive, langfristige Geschäftspräsenz in Neuseeland engagieren, können in die Durchführung der internen Gehaltsabrechnung ihrer lokalen Tochtergesellschaft investieren. Diese Option ist die komplexeste und teuerste, da Sie das erforderliche Team einstellen müssen, um alle Lohn- und Gehaltsabrechnungsvorgänge zu verwalten.

- Neues Zealand Lohnbuchhaltungsunternehmen: Wenn Sie Ihre Gehaltsabrechnung in Neuseeland nicht allein verwalten möchten, können Sie an einen lokalen Lohnbuchhaltungsanbieter auslagern. Sie haften allerdings nach wie vor für sämtliche Compliance-Angelegenheiten.

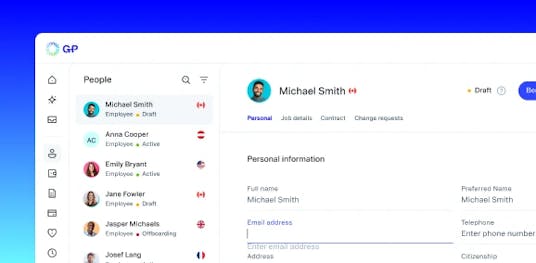

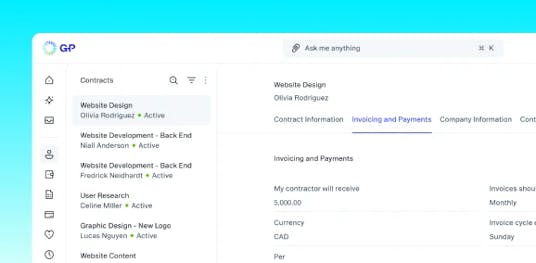

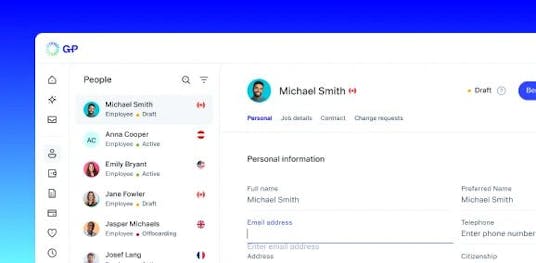

- G-P: Die Partnerschaft mit einem EOR wie G-P kann den gesamten Gehaltsabrechnungsprozess vereinfachen. Wir stellen Mitarbeiter in Ihrem Namen ein und fügen sie zu unserer bestehenden Gehaltsabrechnung hinzu – es ist keine Einrichtung der Organisation erforderlich. Sie müssen sich keine Sorgen um Compliance machen, sodass Sie sich auf die Führung Ihres Unternehmens konzentrieren können.

So erstellen Sie eine Gehaltsabrechnung in Neuseeland

Wenn Sie sich für die Aufnahme einer Tochtergesellschaft entscheiden, müssen Sie Ihre Gehaltsabrechnung in Neuseeland gemäß den Arbeitsgesetzen des Landes einrichten. Überprüfen Sie zunächst den Namen Ihres Unternehmens und besorgen Sie sich eine IRD-Nummer für allgemeine Steuern. Dann müssen Sie sich für GST registrieren, ein Firmenbankkonto eröffnen und einen Buchhalter und Anwalt beauftragen. Bei der Einrichtung Ihres geschäftlichen Bankkontos muss ein gesetzlicher Vertreter Ihres Unternehmens anwesend sein.

Berechtigungs-/Kündigungsbedingungen

Unternehmen sollten die Anspruchs- und Kündigungsbedingungen vor dem ersten Arbeitstag des Arbeitnehmers in einem schriftlichen Arbeitsvertrag festlegen. In Neuseeland gibt es keine gesetzlich vorgeschriebene Abfindungszahlung, sodass Mitarbeiter nur dann Anspruch auf eine Abfindungszahlung haben, wenn dies in ihrem Arbeitsvertrag vorgesehen ist.

Optimiere das globale Gehaltsabrechnungsmanagement mit G-P.

G-P rationalisiert jeden Schritt des Gehaltsabrechnungsprozesses mit unserer marktführenden Global Growth Platform™. Bezahle dein Team mit Sicherheit überall auf der Welt in 150 Währungen mit dem zu 99% pünktlichen automatisierten Gehaltsabrechnungssystem – alles mit nur wenigen Klicks. Die Produkte lassen sich auch in führende HCM-Lösungen integrieren und synchronisieren die Gehaltsabrechnungsdaten der Mitarbeitenden automatisch plattformübergreifend, um eine zuverlässige, bequeme Quelle der Wahrheit für HR-Teams zu schaffen.

Kontaktieren Sie uns , um mehr darüber zu erfahren, wie wir Sie unterstützen können.