Espandere con successo la tua attività in Canada richiede l'assunzione di una forza lavoro locale di talento e la navigazione nelle complesse normative fiscali e sui salari del paese. Comprendere i contributi statutari, le ritenute fiscali e i requisiti di segnalazione è fondamentale prima di poter pagare in modo conforme il tuo team.

Aspetti chiave del libro paga in Canada

La gestione delle buste paga in Canada comporta la conformità alle leggi federali e provinciali/territoriali. I componenti chiave includono la ritenuta d’imposta sul reddito, i contributi previdenziali e regole di rendicontazione specifiche.

Tassazione fiscale sul reddito in Canada

Il Canada utilizza un sistema fiscale progressivo sia a livello federale che provinciale. I datori di lavoro sono tenuti a trattenere l'imposta sul reddito dai guadagni dei dipendenti e a trasferirla alla Canada Revenue Agency (CRA). A partire da luglio 20luglioi 2025, le fasce di imposta sul reddito federali sono:

• 15% sul reddito fino a CAD 57.692

• 20,20.5% sul reddito su CAD 57.692 fino a CAD 115.384

• 26% sul reddito su CAD 115.384 fino a CAD 178.867

• 29% sul reddito su CAD 1178.867 fino a CAD 252252.987

• 333% sul reddito su CAD 2252.987

Oltre alla tassa federale, i datori di lavoro devono anche trattenere l'imposta sul reddito provinciale o territoriale, che varia significativamente in base alla giurisdizione.

Contributi previdenziali in Canada

I contributi previdenziali obbligatori sono detratti da ogni busta paga. Si tratta principalmente di programmi federali, con una notevole eccezione per il Quebec.

• Piano pensionistico canadese (CPP): Fornisce pensionamenti, invalidità e prestazioni per i sopravvissuti. Per il 2025, il tasso di contribuzione dei dipendenti e dei datori di lavoro è del 5.95 dei guadagni pensionabili, fino a un massimo annuale.

• Assicurazione sul lavoro (EI): offre un sostegno temporaneo al reddito per situazioni tra cui perdita del lavoro, malattia o gravidanza. Per il 2025, il tasso di contribuzione dei dipendenti è dell’1.66% e il datore di lavoro contribuisce 11.4 volte tale importo (2.324%), fino a un massimo annuale.

• Piani specifici per il Quebec: le aziende con dipendenti in Quebec devono contribuire al piano pensionistico del Quebec (QPP) e al piano di assicurazione parentale del Quebec (QPIP) invece dei programmi federali CPP e EI. Questi hanno tassi di contribuzione e massimi diversi.

Frequenza e buste paga in Canada

Gli standard di occupazione provinciali stabiliscono la frequenza salariale minima, che è tipicamente semestrale o bisettimanale. I cicli retributivi mensili sono rari e spesso non conformi. Ogni busta paga (busta paga) deve indicare chiaramente il periodo di retribuzione, i guadagni lordi e netti, le ore lavorate, il tasso di retribuzione e un elenco dettagliato di tutte le detrazioni, comprese le imposte, CPP/QPP e EI/QPIP.

Opzioni di libro paga in Canada per le aziende

Le aziende hanno tre opzioni principali per la gestione del libro paga in Canada:

• Busta paga interna: dopo aver costituito una società sussidiaria in Canada, una società può gestire il libro paga internamente. Questo approccio offre un controllo diretto, ma richiede un investimento significativo nelle competenze locali per garantire la conformità a normative complesse e multilivello.

• Fornitore locale di buste paga: un'azienda può assumere un fornitore canadese di buste paga per elaborare i pagamenti. Mentre questo scarica alcuni compiti amministrativi, il datore di lavoro dei registri rimane legalmente responsabile di tutti i calcoli e la conformità.•

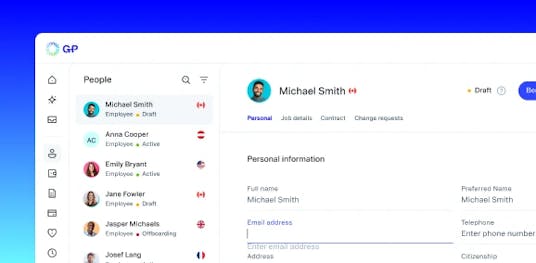

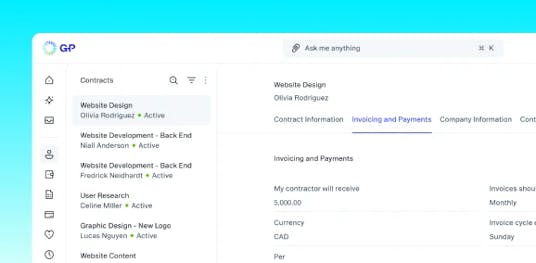

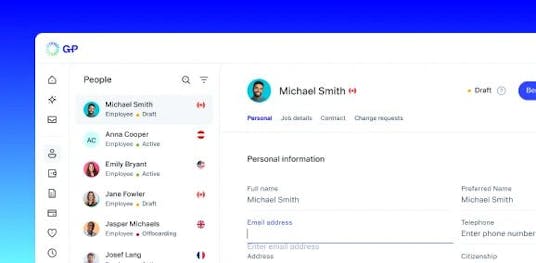

Partner Employer of Record (EOR): la collaborazione con un Employer of Record globale come G-P consente di assumere e pagare dipendenti in Canada senza creare un’entità locale. L’EOR gestisce tutti gli aspetti di buste paga, imposte, benefit e conformità, mitigando i rischi e accelerando l’ingresso sul mercato.

Come impostare il libro paga tradizionale in Canada

Se si sceglie di non utilizzare un Employer of Record, la configurazione della busta paga richiede diversi passaggi:

1. Incorporare una persona giuridica, a livello federale o in una provincia specifica.

2 Ottenere un Business Number (BN) dal CRA (o un Quebec Enterprise Number (NEQ) se operante in Quebec).

3. Aprire un conto del programma di retribuzione (noto come conto RP) presso il CRA

4. Registrati con gli enti provinciali come richiesto, come il Workplace Safety and Insurance Board (WSIB) in Ontario

5 Stabilire un processo per calcolare accuratamente le trattenute, effettuare rimesse tempestive ed emettere buste paga conformi per ciascun periodo di retribuzione.

Semplifica il libro paga canadese con G-P

G-P è il primo datore di lavoro di record che aiuta il tuo team a finanziare il libro paga in oltre 130 130 valute. Ottieni buste paga puntuali e prive di errori con opzioni di pagamento flessibili e aggiungi facilmente bonus, commissioni ed eccezioni in pochi clic. G-P EOR è il partner preferito per le principali piattaforme HCM, PEO e buste paga. Unisci i dati della tua forza lavoro in un unico posto per mantenere i flussi di lavoro esistenti, garantendo al contempo dati coerenti e accurati su tutti i sistemi integrati.

Contattaci oggi stesso per scoprire come possiamo aiutarti ad assumere e pagare talenti in Canada.