La gestion réussie de la paie en Estonie nécessite une compréhension approfondie des réglementations fiscales et du travail du pays. Le respect de ces règles est essentiel pour la conformité et pour s’assurer que vos employés sont payés avec précision et dans les délais.

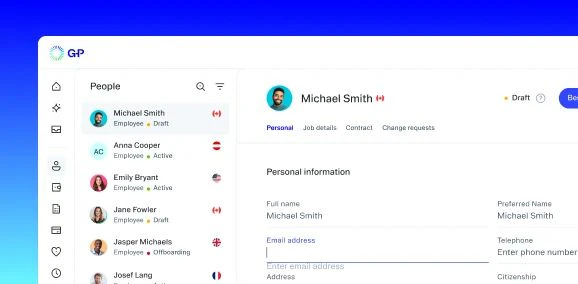

La navigation dans ces complexités peut être difficile, en particulier pour les entreprises qui se développent dans le pays pour la première fois. Un EOR estonien simplifie ce processus. En tirant parti de notre entité et de notre équipe d’experts dans le pays, vous pouvez gérer la paie, les avantages sociaux et les RH en Estonie sans créer votre propre filiale, garantissant ainsi une conformité totale dès le premier jour.

Réglementations relatives à la paie et à la fiscalité en Estonie

En Estonie, les employeurs et les employés contribuent au système de sécurité sociale du pays par le biais des impôts sur la paie et des déductions.

Cotisations salariales de l’employeur en Estonie

-

Impôt social : les employeurs sont redevables d’un impôt social à un taux forfaitaire de 33 % du salaire brut d’un employé. Cette taxe n’est pas plafonnée. Les fonds sont alloués à l’assurance retraite de l’État (20 %) et à l’assurance maladie (13 %). Elle est payée par l’employeur en plus du salaire de l’employé.

-

Cotisation d’assurance chômage : les employeurs cotisent 0.8 % du salaire brut de l’employé à la caisse d’assurance chômage.

Déductions salariales des employés en Estonie

-

Cotisation d’assurance chômage : les employés cotisent 1.6 % de leur salaire brut à la caisse d’assurance chômage.

-

Retraite financée (pilier II) : Pour les employés nés après 1983, une contribution de 2 % du salaire brut à un régime de retraite financé obligatoire est requise. L’État ajoute 4 % de l’impôt social payé par l’employeur à cette contribution. Les employés nés avant 1983 may adhérer volontairement.

Impôt sur le revenu estonien

L’Estonie a un taux fixe d’impôt sur le revenu des personnes physiques (PIT) de 22 %, qui est retenu par l’employeur. Les particuliers ont droit à une indemnité de base exonérée d’impôt de 700 € par mois (8 400 € par an).

Contrairement aux années précédentes, cette allocation est désormais universelle ; elle ne diminue plus à mesure que le revenu augmente et reste disponible pour tous les individus, quel que soit leur revenu total. Ce changement, à compter du Janvier 1, 2026, a supprimé le système précédent de « bosse fiscale ».

Administration de la paie en Estonie

Pour garantir la conformité, les entreprises doivent suivre des procédures spécifiques d’administration de la paie.

-

Cycle de paie : Les salaires en Estonie sont généralement payés sur une base mensuelle.

-

Rapports et paiements : Les employeurs doivent déclarer toutes les taxes et contributions sur un seul formulaire fiscal (TSD) et le soumettre au Conseil des impôts et des douanes estonien (ETCB) avant le 10th jour du mois suivant le paiement du salaire.

-

Fiches de paie : Les employeurs sont légalement tenus de fournir aux employés une fiche de paie claire et détaillée pour chaque période de paie, décrivant la rémunération brute, toutes les déductions et le montant net payé.

Options de paie en Estonie pour les entreprises

Les entreprises ont plusieurs options de gestion de la paie en Estonie :

-

Paie interne : Les grandes entreprises engagées à long terme en Estonie peuvent établir un service de paie interne. Pour ce faire, il faut embaucher des experts RH et juridiques locaux pour gérer la conformité.

-

Fournisseur local de services de paie : L’externalisation à une société locale de traitement de la paie peut gérer les calculs et les paiements, mais l’employeur reste légalement responsable de toutes les questions de conformité.

-

Employeur officiel : Le partenariat avec G-P en tant qu’employeur officiel est la solution la plus complète. Nous gérons tous les aspects de la paie, de la fiscalité et de la conformité en Estonie, en assumant les responsabilités associées et en vous permettant de vous concentrer sur la croissance de votre entreprise.

Comment mettre en place la gestion de la paie en Estonie

Traditionnellement, la mise en place de la gestion de la paie en Estonie nécessite d’abord la création d’une entité juridique, un processus qui peut être chronophage et complexe. Le modèle EOR de G-P contourne cette exigence. Nous pouvons embaucher et intégrer des employés en votre nom par le biais de notre entité estonienne existante et entièrement conforme, ce qui vous permet de démarrer vos opérations en une fraction du temps.

Résiliation et rémunération finale en Estonie

Les employeurs doivent respecter les délais de préavis légaux lorsqu’ils résilient un contrat de travail. La période de préavis dépend de l’ancienneté de l’employé :

-

Moins d’un an d’emploi :15 jours civils

-

1 à 5 ans d’emploi :30 jours calendaires

-

5 à 10 ans d’emploi :60 jours calendaires

-

Plus de 10 ans d’emploi :90 jours civils

Des périodes d’essai allant jusqu’à 4 mois sont autorisées. Tous les salaires finaux et les paiements impayés doivent être réglés le dernier jour de travail de l’employé.

Rationalisez la gestion de la paie mondiale avec G-P

G-P rationalise chaque étape du processus de gestion de la paie grâce à notre plateforme EOR leader sur le marché. Payez votre équipe en toute confiance partout dans le monde dans plus de 150 devises grâce à notre système de paie automatisé à 99 %, le tout en quelques clics seulement. Nos produits s'intègrent également aux principales solutions HCM, en synchronisant automatiquement les données de paie des employés sur toutes les plateformes pour créer une source fiable et pratique de vérité pour les équipes RH.

Contactez-nous pour en savoir plus sur la manière dont nous pouvons vous accompagner.