การขยายธุรกิจของคุณไปยังสหรัฐอเมริกาจําเป็นต้องจ้างบุคลากรในท้องถิ่นและสร้างระบบบัญชีเงินเดือนที่สอดคล้องกับข้อผูกพันทางกฎหมายทั้งหมด การนําทางโครงสร้างภาษีหลายชั้นของประเทศเป็นขั้นตอนแรกที่สําคัญสําหรับบริษัทใดๆ ที่วางแผนจะดําเนินงานในตลาดใหม่นี้

บัญชีเงินเดือนของสหรัฐอเมริกาและระเบียบข้อบังคับด้านภาษี

การจ่ายเงินเดือนในสหรัฐฯ อยู่ภายใต้การกํากับควบคุมของกฎหมายของรัฐบาลกลาง รัฐ และในบางครั้ง จึงเป็นการสร้างขอบข่ายการปฏิบัติตามกฎระเบียบที่ซับซ้อน นายจ้างต้องได้รับข้อมูลเพื่อปรับตัวให้เข้ากับกฎหมายที่เปลี่ยนแปลงไปและทําให้มั่นใจว่าการดําเนินงานเป็นไปอย่างราบรื่น นายจ้างมีหน้าที่รับผิดชอบในการคํานวณ หัก ณ ที่จ่าย และนําส่งภาษีที่จําเป็นทั้งหมดจากค่าจ้างของพนักงานอย่างถูกต้อง

-

ภาษีเงินได้ของรัฐบาลกลาง: สหรัฐฯ ใช้ระบบภาษีที่ก้าวหน้าโดยมีกลุ่มภาษีเงินได้ของรัฐบาลกลางเจ็ดกลุ่ม ตั้งแต่ปี 2025 อัตราเหล่านี้มีตั้งแต่ 10% ถึง 37% นายจ้างจะกําหนดจํานวนเงินหัก ณ ที่จ่ายที่ถูกต้องสําหรับพนักงานแต่ละคนตามข้อมูลที่ให้ไว้ในแบบฟอร์ม W-4 วงเล็บเหล่านี้จะได้รับการปรับทุกปีโดยกรมสรรพากร (IRS) สําหรับอัตราเงินเฟ้อ

-

ภาษีเงินได้ของรัฐและท้องถิ่น: นอกเหนือจากภาษีรัฐบาลกลาง รัฐส่วนใหญ่ และเทศบาลบางแห่งเรียกเก็บภาษีเงินได้ของตนเอง สิ่งเหล่านี้แตกต่างกันอย่างมีนัยสําคัญโดยบางรัฐใช้วงเล็บโปรเกรสซีฟบางอัตราคงที่และบางรัฐไม่มีภาษีเงินได้เลย

รอบเงินเดือนของสหรัฐอเมริกา

ในสหรัฐอเมริกา ระยะเวลาการจ่ายเงินอาจเป็นรายสัปดาห์ สองสัปดาห์ กึ่งเดือน หรือรายเดือน รอบการจ่ายเงินที่คุณเลือกจะส่งผลต่อต้นทุน การวางแผนทรัพยากร และการปฏิบัติตามกฎระเบียบของคุณ

รอบการทํางานรายสัปดาห์เป็นเรื่องปกติสําหรับผู้ปฏิบัติงานรายชั่วโมง เนื่องจากทําให้การคํานวณการทํางานล่วงเวลาง่ายขึ้น ในทางตรงกันข้าม วงจรรายเดือนมักใช้สําหรับบทบาทที่ได้รับเงินเดือนเนื่องจากทําให้การติดตามรายได้ง่ายขึ้น การเลือกรอบการจ่ายเงินที่เหมาะสมจะช่วยให้คุณจัดการบัญชีเงินเดือนได้อย่างมีประสิทธิภาพและทําให้ทีมพึงพอใจ

เงินสมทบบัญชีเงินเดือนที่สําคัญในสหรัฐอเมริกา

นอกเหนือจากภาษีเงินได้แล้ว นายจ้างยังต้องจัดการเงินสมทบอื่น ๆ ที่บังคับอีกหลายอย่าง

-

ภาษี FICA:ภาษี Federal Insurance Contributions Act (FICA) เป็นการหักเงินค่าจ้างภาคบังคับที่ประกอบด้วยสองส่วน:

-

-

ประกันสังคม: ในปี 2025 อัตราภาษีอยู่ที่ 6.2% สําหรับทั้งนายจ้างและพนักงาน ใช้กับค่าจ้างสูงสุด 177,300 ดอลลาร์สหรัฐต่อปี

-

-

-

Medicare:อัตรา ภาษี 1.45% สําหรับทั้งนายจ้างและพนักงาน โดยไม่มีการจํากัดค่าจ้าง นอกจากนี้ พนักงานที่มีอัตรารายได้สูงยังต้องเสียภาษี Medicare อีก 0.9% ซึ่งนายจ้างต้องหักภาษี ณ ที่จ่ายแต่ไม่ตรงกัน

-

-

ภาษีการว่างงาน:

-

-

FUTA (กฎหมายภาษีการว่างงานของรัฐบาลกลาง):อัตราภาษี มาตรฐาน FUTA คือ 6.0% ในค่าแรงประจําปีของพนักงานแต่ละคน 7,000 ดอลลาร์สหรัฐแรก อย่างไรก็ตาม นายจ้างที่ชําระภาษีการว่างงานของรัฐตรงเวลามักจะได้รับเครดิตสูงถึง 5.4% ส่งผลให้อัตรารัฐบาลกลางมีผลบังคับใช้ 0.6%

-

-

-

SUTA (การประกันการว่างงานประจํารัฐ): แต่ละรัฐจะบริหารจัดการโครงการประกันการว่างงานของตนเองด้วยอัตราภาษีและฐานค่าจ้างเฉพาะ อัตราค่าเข้าพักจะถูกกําหนดให้กับนายจ้างใหม่และจะมีการปรับเปลี่ยนในภายหลังตามประวัติการจ้างงานของพวกเขา

-

การสํารวจภาษีเงินเดือนทั่วทั้งรัฐของสหรัฐอเมริกา

การจัดการภาษีบัญชีเงินเดือนในรัฐต่าง ๆ ของสหรัฐอเมริกามีความซับซ้อน แต่ละรัฐมีกฎของตนเองในการหักภาษี ณ ที่จ่าย ยื่น และนําส่งภาษีการจ้างงาน รวมถึงภาษีเงินได้ของรัฐและภาษีการว่างงานของรัฐ (SUTA)

นายจ้างที่จดทะเบียน (EOR) เสนอโซลูชันที่ครอบคลุม ในฐานะนายจ้างตามกฎหมาย EOR จะจัดการเรื่องการจดทะเบียน การคํานวณ และการยื่นภาษีเฉพาะรัฐทั้งหมดในนามของคุณ ซึ่งจะช่วยลดความเสี่ยงด้านการปฏิบัติตามกฎระเบียบและภาระด้านการบริหารจัดการ ช่วยให้คุณสามารถว่าจ้างบุคลากรที่มีความสามารถได้ทุกที่ในสหรัฐอเมริกา

ตัวเลือกการจ่ายเงินเดือนในสหรัฐอเมริกาสําหรับบริษัท

บริษัทมีตัวเลือกมากมายเมื่อจัดตั้งบัญชีเงินเดือนของสหรัฐอเมริกา:

-

บัญชีเงินเดือนภายใน: การดําเนินการนี้จะเกี่ยวข้องกับการ ก่อตั้งบริษัทย่อยในสหรัฐฯ และพนักงานว่าจ้างเพื่อจัดการบัญชีเงินเดือน แนวทางนี้ให้การควบคุมสูงสุด แต่ต้องการทรัพยากรที่สําคัญและความรู้ในเชิงลึกเกี่ยวกับกฎระเบียบที่ซับซ้อนและเปลี่ยนแปลงตลอดเวลาของรัฐบาลกลางและรัฐ

-

บริษัทประมวลผลบัญชีเงินเดือนของสหรัฐอเมริกา:ผู้ขาย ในท้องถิ่นสามารถจัดการการคํานวณเงินเดือนและการชําระเงินได้ อย่างไรก็ตาม สุดท้ายแล้ว ความรับผิดชอบทางกฎหมายในการปฏิบัติตามกฎระเบียบ รวมถึงการยื่นภาษีและการโอนเงิน จะยังคงอยู่กับบริษัทผู้ว่าจ้าง

-

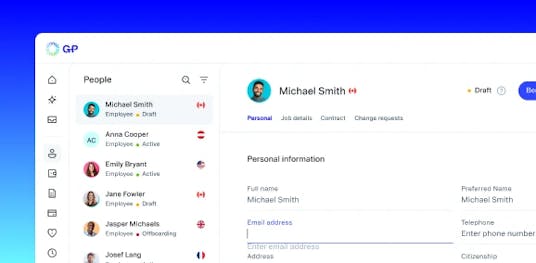

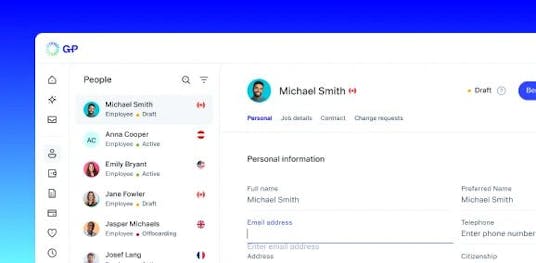

G-P (นายจ้างที่จดทะเบียน): G-P เป็นนายจ้างที่จดทะเบียนอันดับ 1 ที่ช่วยคุณให้เงินค่าจ้างในกว่า 130 สกุลเงิน รับบัญชีเงินเดือนตรงเวลาและปราศจากข้อผิดพลาดด้วยตัวเลือกการชําระเงินที่ยืดหยุ่น และเพิ่มโบนัส ค่าคอมมิชชั่น และข้อยกเว้นได้อย่างง่ายดายด้วยการคลิกเพียงไม่กี่ครั้ง

G-P EOR เป็นพันธมิตรที่แนะนําสําหรับแพลตฟอร์ม HCM, PEO และบัญชีเงินเดือนชั้นนํา รวมข้อมูลพนักงานของคุณไว้ในที่เดียวเพื่อรักษาขั้นตอนการทํางานที่มีอยู่ พร้อมทั้งรับประกันข้อมูลที่สม่ําเสมอและถูกต้องทั่วทั้งระบบแบบครบวงจรของคุณ

วิธีการจัดตั้งบัญชีเงินเดือนในสหรัฐอเมริกา

กระบวนการดั้งเดิมของการจัดตั้งบัญชีเงินเดือนของสหรัฐฯ จําเป็นต้องมีขั้นตอนสําคัญหลายประการ:

-

ได้รับหมายเลขประจําตัวนายจ้าง (EIN) ของรัฐบาลกลางจาก IRS

-

ลงทะเบียนกับหน่วยงานด้านภาษีและแรงงานของรัฐที่เหมาะสม

-

รวบรวมแบบฟอร์ม W-4 จากพนักงานแต่ละคนเพื่อพิจารณาหักภาษีเงินได้ของรัฐบาลกลางและแบบฟอร์ม I-9 เพื่อตรวจสอบคุณสมบัติในการจ้างงาน

-

กําหนดตารางเวลาการจ่ายเงินเดือน (เช่น รายสัปดาห์ สองสัปดาห์ ครึ่งเดือน) ตามกฎหมายของรัฐ

-

ตั้งค่าระบบเพื่อคํานวณการหัก ณ ที่จ่ายและดําเนินการชําระเงินอย่างถูกต้อง

-

ส่งภาษีหัก ณ ที่จ่ายให้กับหน่วยงานของรัฐบาลกลางและรัฐภายในกําหนดสิ้นสุดที่เกี่ยวข้อง โดยมักจะใช้ระบบการชําระภาษีของรัฐบาลกลางแบบอิเล็กทรอนิกส์ (EFTPS) สําหรับภาษีของรัฐบาลกลาง

-

ยื่นรายงานประจํา เช่น แบบฟอร์มประจําไตรมาส 941 และแบบฟอร์มประจําปี 940 ต่อ IRS และหน่วยงานของรัฐ

ข้อกําหนดเกี่ยวกับเช็คเงินเดือนและสลิปเงินเดือนขั้นสุดท้าย

กฎหมายการจ้างงานของสหรัฐอเมริกายังกําหนดกฎการจ่ายเงินเดือนที่เฉพาะเจาะจงสําหรับการเลิกจ้างและความโปร่งใสของการจ่ายเงิน กฎหมายของรัฐไม่ใช่รัฐบาลกลาง กําหนดวันครบกําหนดสําหรับการออกเช็คเงินเดือนขั้นสุดท้ายของพนักงาน ซึ่งอาจมีตั้งแต่วันสุดท้ายของการทํางานไปจนถึงวันเงินเดือนถัดไปตามกําหนดการ นอกจากนี้ แม้ว่ากฎหมายของรัฐบาลกลางกําหนดให้นายจ้างต้องเก็บรักษาบันทึกการจ่ายเงินที่ถูกต้อง แต่กฎหมายของรัฐมักจะบังคับให้พนักงานต้องมอบสลิปการจ่ายเงินปกติ (ต้นขั้วการจ่ายเงิน) โดยทั่วไปต้องรวมถึงรายละเอียด เช่น เงินเดือนขั้นต้น การหักเงินทั้งหมดแบบจําแนกรายการ เงินเดือนสุทธิ และระยะเวลาการจ่ายเงิน

การจัดการบัญชีเงินเดือนมีอิทธิพลต่อความไว้วางใจของพนักงานอย่างไร

การจัดการบัญชีเงินเดือนที่มีประสิทธิภาพเป็นสิ่งสําคัญในการสร้างความไว้วางใจของพนักงานและรับประกันความต่อเนื่องทางธุรกิจ การจ่ายเงินให้ทีมของคุณอย่างถูกต้องและตรงต่อเวลาจะสร้างความมั่นใจและความพึงพอใจ

การสื่อสารที่ชัดเจนเกี่ยวกับการหักภาษี ประกันสังคม และสวัสดิการยังช่วยเพิ่มความโปร่งใสอีกด้วย เมื่อสมาชิกในทีมเข้าใจสลิปเงินเดือนของพวกเขา จะสร้างความไว้วางใจและเพิ่มความภักดี การร่วมมือกับนายจ้างของบันทึก เช่น G-P เป็นหนึ่งในวิธีที่มีประสิทธิภาพมากที่สุดในการรับรองความเป็นเลิศด้านบัญชีเงินเดือนและสร้างความไว้วางใจ ในขณะที่ลดภาระด้านการบริหารของทีม HR

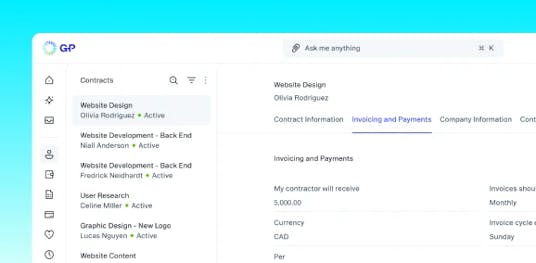

จําเป็นต้องจ่ายเงินให้กับผู้รับเหมาอิสระด้วยหรือไม่

G-P Contractor ช่วยให้ทีมของคุณสามารถชําระเงินให้แก่ผู้รับเหมาในกว่า 180 ประเทศและสกุลเงินที่คุณเลือกได้ในทันที โดยใช้กระเป๋าเงินดิจิทัล การโอนเงินผ่านธนาคาร หรือบัตรเสมือน

ลดความยุ่งยากในการจัดการบัญชีเงินเดือนทั่วโลกด้วย G-P

G-P ปรับปรุงแต่ละขั้นตอนของกระบวนการจัดการบัญชีเงินเดือนด้วยแพลตฟอร์ม G-P ชั้นนําของตลาดของเรา จ่ายค่าตอบแทนให้ทีมของคุณอย่างมั่นใจทุกที่ในโลกด้วยสกุลเงินกว่า 150 สกุล ด้วยระบบบัญชีเงินเดือนอัตโนมัติที่ตรงเวลา 99% ของเรา ทั้งหมดนี้ด้วยการคลิกเพียงไม่กี่ครั้ง ผลิตภัณฑ์ของเรายังรวมเข้ากับโซลูชัน HCM ชั้นนํา ซิงค์ข้อมูลบัญชีเงินเดือนของพนักงานบนแพลตฟอร์มต่าง ๆ โดยอัตโนมัติ เพื่อสร้างแหล่งความจริงที่เชื่อถือได้และสะดวกสําหรับทีม HR

ติดต่อเราเพื่อเรียนรู้เพิ่มเติมว่าเราจะสนับสนุนคุณได้อย่างไร