无论公司位于何处,始终准确、准时地进行薪资管理都至关重要。 然而,在另一个国家/地区浏览工资法规时,这个过程可能会更具挑战性。 当公司作为全球增长专家与 G-P 合作时,我们的团队将处理薪资设置的复杂性并降低合规风险,以便雇主可以专注于列支敦士登公司增长的其他方面。

列支敦士登的税收规则

雇主负责从员工的工资中预扣所需的收入。 税收制度根据个人收入进行:

- 1% 税:收入高达 20,000 瑞士法郎

- 3% 税:收入高达 40,000 瑞士法郎

- 4% 税:收入高达 70,000 瑞士法郎

- 5% 税:收入高达 100,000 瑞士法郎

- 6% 税:收入高达 130,000 瑞士法郎

- 6.5% 税:收入高达 160,000 瑞士法郎

- 7% 税:收入高达 200,000 瑞士法郎

- 8%税:2200,000瑞士法郎以上的收入

雇主将支付员工每笔工资的约 4.9%,用于支付社会保障缴款。 此外,雇主还支付了 1.9% 的家庭补偿基金。

员工为社会保障系统贡献 4.70%。

终止和权利条款

在长达 3 个月的试用期内,公司可随时在提前 7 天通知的情况下解雇员工。 但是,如果雇主在此期限之后终止雇佣关系,他们将需要提供更提前的通知并有合理的理由。 通知要求基于服务时长,范围从 1 到 3 个月不等。

如果雇主因经济原因无法控制而解雇员工,则员工有权获得公司每年的4周工资。

如何在列支敦士登建立工资单

建立子公司是一些公司选择的一种选择,因为它为他们在国际上提供了一个法律实体来管理工资和其他关键要求。 如果一家公司正在寻找其他可以节省设置时间和费用的选项,G-P 可以提供帮助。 我们的人力资源和法律专家团队将承担工资设置和管理的耗时和昂贵的任务,以便公司可以确信他们正在遵守当地的雇佣法律。

列支敦士登薪资选项

在另一个国家/地区建立实体的公司可以考虑一些常见的工资管理选择:

- 子公司:设立子公司是在新国家建立法律存在的一种方式。 然而,这个过程可能需要大量的资源和时间,因此它可能不是所有公司的最佳选择。

- 内部工资管理:一些公司使用自己的内部团队来管理工资,以帮助减少组织的交易费用,但他们面临着任何潜在的处理错误的全部责任。

- 薪资处理公司:外包给列支敦士登薪资处理公司也是一个选择。 公司必须记住,他们需要支付相当大的处理费用,并且仍然对任何错误负责。

- 创纪录的雇主合作:凭借G-P Global Growth Platform™无论其实体地位如何,公司都可以专注于发展团队并确保在列支敦士登的成功业务运营,同时我们处理薪资设置和管理的复杂性。

利用 G-P 简化全球薪资管理。

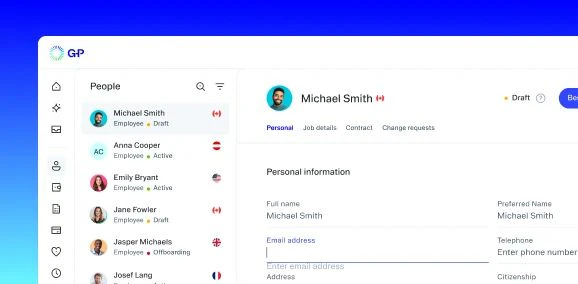

G-P 利用我们市场领先的Global Growth Platform™简化薪资管理流程的每一步。 只需点击几下,即可使用我们的 99% 准时自动工资系统,在世界任何地方以150货币向您的团队充满信心。 我们的产品还与领先的 HCM 解决方案集成,跨平台自动同步员工工资数据,为人力资源团队创建一个可靠、方便的事实来源。

联系我们,详细了解我们如何为您提供支持。