הרחבת העסק שלך לארצות הברית דורשת גיוס כישרונות מקומיים והקמת מערכת שכר תואמת העומדת בכל ההתחייבויות המשפטיות. ניווט במבנה המס הרב שכבתי של המדינה הוא צעד ראשון קריטי עבור כל חברה המתכנן לפעול בשוק חדש זה.

תקנות השכר והמס בארה"ב

השכר בארה"ב כפוף לחוקים פדרליים, מדינתיים ולפעמים מקומיים, ויוצר נוף ציות מורכב. מעסיקים חייבים להישאר מעודכנים כדי להסתגל לחוקים המשתנים ולהבטיח תפעול חלק. מעסיקים אחראים לחישוב נכון, ניכוי ופיטורים של כל המסים הנדרשים משכר העובדים.

-

מס הכנסה פדרלי:ארה "ב משתמשת במערכת מס מתקדמת עם שבעה סוגריים מס הכנסה פדרליים. נכון לשנת 2025, שיעורים אלה נעים בין 10% ל-37%. מעסיקים קובעים את סכום הניכוי הנכון עבור כל עובד בהתבסס על המידע המסופק בטופס W-4 שלו. סוגריים אלה מותאמים מדי שנה על ידי שירות ההכנסות הפנימיות (IRS) לאינפלציה.

-

מס הכנסה מקומי ומדינתי: בנוסף למס הפדרלי, רוב המדינות וכמה עיריות מטילות מס הכנסה משלהם. אלה משתנים באופן משמעותי, עם כמה מדינות באמצעות סוגריים מתקדמים, חלקם שיעור שטוח, וכמה אין מס הכנסה המדינה בכלל.

מחזורי שכר בארה"ב

בארצות הברית, תקופות השכר יכולות להיות שבועיות, דו-שבועיות, חצי חודשיות או חודשיות. מחזור השכר שתבחר משפיע על העלויות, תכנון המשאבים והתאימות שלך.

מחזורים שבועיים נפוצים עבור עובדים לפי שעה מכיוון שהם מפשטים חישובי שעות נוספות. לעומת זאת, מחזורים חודשיים משמשים לעתים קרובות לתפקידים שכירים מכיוון שהם מקלים על מעקב אחר הרווחים. בחירת מחזור השכר הנכון מסייעת לך לנהל את השכר ביעילות ולשמור על הצוות מרוצה.

תרומות שכר מרכזיות בארה"ב

מעבר למס הכנסה, מעסיקים חייבים לנהל כמה תרומות חובה אחרות.

-

מסי FICA:החוק הפדרלי לתרומות ביטוח (FICA) הוא ניכוי שכר חובה המורכב משני חלקים:

-

-

ביטוח לאומי: נכון לשנת 2025, שיעור המס הוא 6.2% הן עבור מעסיק והן עבור העובד, החל על שכר עד למגבלה השנתית של 177,300 דולר.

-

-

-

Medicare:שיעור המס הוא 1.45% הן עבור מעסיק והן עבור העובד, ללא הגבלת שכר. עובדים בעלי הכנסה גבוהה כפופים גם למס Medicare נוסף של 0.9%, שמעסיקים חייבים לעכב אך אינם תואמים.

-

-

מס אבטלה:

-

-

FUTA (חוק מס אבטלה פדרלי):שיעור המס הסטנדרטי FUTA הוא 6.0% על 7,000 הדולרים הראשונים של כל שכר שנתי של כל עובד. עם זאת, מעסיקים המשלמים מסי אבטלה המדינה שלהם בזמן בדרך כלל מקבלים אשראי של עד 5.4%, וכתוצאה מכך שיעור פדרלי יעיל של 0.6%.

-

-

-

SUTA (ביטוח אבטלה ממלכתי): כל מדינה מנהלת תוכנית ביטוח אבטלה משלה עם שיעורי מס ובסיסי שכר ייחודיים. התעריפים מוקצים למעסיקים חדשים ומאוחר יותר מותאמים בהתבסס על היסטוריית ההעסקה שלהם.

-

ניווט במסי שכר ברחבי ארצות הברית

ניהול מסי שכר במדינות שונות בארה"ב הוא מורכב. לכל מדינה יש כללים משלה לניכוי, תיוק והפוגת מסי תעסוקה, כולל מס הכנסה של המדינה ומסי אבטלה של המדינה (SUTA).

מעסיק רשום (EOR) מציע פתרון מקיף. מעסיק המשפטי, EOR מטפל בכל רישומי המס, החישובים וההגשות הספציפיים למדינה בשמך. הדבר מבטל את סיכוני הציות ואת הנטל הניהולי, ומאפשר לך לשכור כישרונות בכל מקום בארה"ב.

אפשרויות שכר בארה"ב עבור חברות

לחברות יש מספר אפשרויות בעת הגדרת שכר בארה"ב:

-

שכר פנימי: זה כרוךהקמת חברת בת בארה"ב והעסקת צוות לניהול שכר. גישה זו מספקת שליטה מקסימלית אך דורשת משאבים משמעותיים וידע מעמיק של תקנות פדרליות ומדינתיות מורכבות, המשתנות ללא הרף.

-

חברת עיבוד שכר בארה"ב:ספק מקומי יכול לטפל בחישובי שכר ובתשלומים. עם זאת, האחריות המשפטית לציות, כולל הגשת מסים והעברות, נשארת בסופו של דבר עם החברה המגייסת.

-

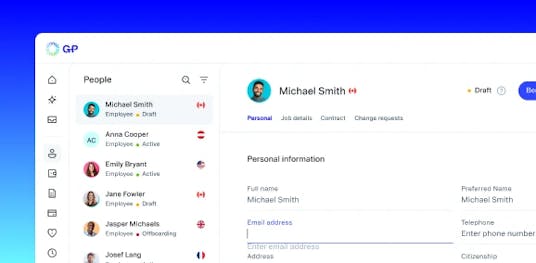

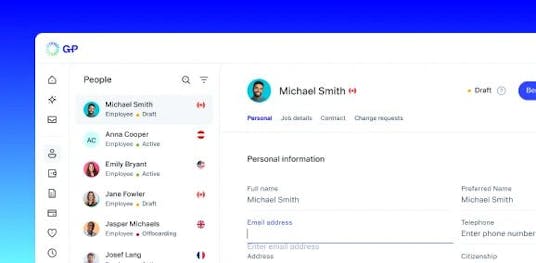

G-P (מעסיק הרשומה): G-P הוא מעסיק מדורג מספר 1 של הרשומה, עוזר לך לממן שכר ביותר מ -130 מטבעות. קבל בזמן, שכר ללא שגיאות עם אפשרויות תשלום גמישות בקלות להוסיף בונוסים, עמלות, וחריגים רק כמה קליקים.

G-P EOR הוא השותף המועדף לפלטפורמות מובילות של HCM, PEO ושכר. חבר את נתוני כוח העבודה שלך למקום אחד כדי לשמור על זרימות עבודה קיימות תוך הבטחת נתונים עקביים ומדויקים בכל המערכות המשולבות שלך.

כיצד להגדיר שכר בארה"ב

התהליך המסורתי של הקמת שכר בארה"ב דורש מספר צעדים מרכזיים:

-

השג מספר זיהוי מעסיק פדרלי (EIN) ממס הכנסה.

-

הירשם לסוכנויות המס וכוח העבודה המתאימות במדינה.

-

אסוף טופס W-4 מכל עובד כדי לקבוע ניכוי מס הכנסה פדרלי וטופס I-9 כדי לאמת זכאות להעסקה.

-

קבע לוח זמני שכר (למשל, שבועי, דו-שבועי, חצי-חודשי) בהתאם לחוקי המדינה.

-

הגדר מערכת לחישוב מדויק של ניכויים ותשלומי תהליכים.

-

להעביר מסים מעוכבים לרשויות הפדרליות והמדינתיות לפי המועד האחרון שלהם, לעתים קרובות באמצעות מערכת תשלום המס הפדרלית האלקטרונית (EFTPS) עבור מסים פדרליים.

-

להגיש דוחות שוטפים, כגון טופס רבעוני 941 וטופס שנתי 940, למס הכנסה ולסוכנויות המדינה.

דרישות תלוש משכורת ו- payslip סופיות

חוקי ההעסקה בארה"ב גם מכתיבים כללי שכר ספציפיים לסיום העסקה ולשקיפות בתשלום. חוקי המדינה, לא פדרליים, קובעים את המועד האחרון להנפקת תלוש המשכורת הסופי של העובד, אשר יכול לנוע מיום עבודתם האחרון ועד ליום התשלום המתוכנן הבא. בנוסף, בעוד שהחוק הפדרלי מחייב מעסיקים לשמור על רשומות שכר מדויקות, חוקי המדינה מחייבים בדרך כלל מתן תלושי שכר רגילים (פינות תשלום) לעובדים. אלה חייבים לכלול בדרך כלל פרטים כגון שכר ברוטו, כל הניכויים המפורטים, שכר נטו ותקופת השכר.

כיצד ניהול שכר משפיע על אמון העובדים

ניהול שכר יעיל הוא קריטי לבניית אמון העובדים ולהבטחת המשכיות עסקית. תשלום לצוות שלך באופן מדויק ובזמן בונה ביטחון ושביעות רצון.

תקשורת ברורה לגבי ניכויים עבור מסים, ביטוח לאומי והטבות גם משפרת את השקיפות. כאשר חברי הצוות מבינים את תלושי השכר שלהם, זה בונה אמון ומשפר את הנאמנות. שיתוף פעולה עם מעסיק רשומה כמו G-P הוא אחת הדרכים היעילות ביותר להבטיח מצוינות בשכר ולבנות אמון, תוך הפחתת הנטל המנהלי של צוותי משאבי אנוש.

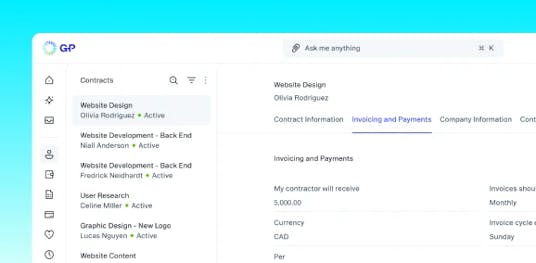

צריך לשלם גם קבלנים עצמאיים?

G-P Contractor מסייע לצוותים שלך לבצע תשלומים מיידיים ומדויקים לקבלנים ביותר מ-180 מדינות ולבחירת המטבע שלך, באמצעות ארנק דיגיטלי, העברה בנקאית או כרטיס וירטואלי.

פישוט ניהול השכר הגלובלי עם G-P

G-P מייעלת כל שלב בתהליך ניהול השכר באמצעות פלטפורמת G-P המובילה בשוק שלנו. שלמו לצוות שלכם בביטחון בכל מקום בעולם – ביותר מ-150 מטבעות – באמצעות מערכת השכר האוטומטית שלנו, שאורכה 99% בזמן, והכל בכמה קליקים בלבד. המוצרים שלנו משתלבים גם עם פתרונות HCM מובילים, ומסנכרנים באופן אוטומטי את נתוני השכר של העובדים ברחבי הפלטפורמות כדי ליצור מקור אמת אמין ונוח אחד עבור צוותי משאבי אנוש.

צרו איתנו קשר כדי ללמוד עוד על האופן שבו אנו יכולים לתמוך בכם.