オーストラリアの課税と給与を規制する法律は複雑に見えますが、多くの点で他の国の法律と同等です。 従業員に正しく報酬を与え、課税および給与規則を遵守するためには、国の規制を包括的に理解することが不可欠です。

オーストラリアの税制

オーストラリアは従量課金制で運営されています。 つまり、雇用主は従業員に税金を源泉徴収しなければならず、これは政府に支払う必要があります。

賃金のほかに、福利厚生と老齢年金(退職積立金)にも給与税が課税される場合があります。 各州は、年間給与が一定のレベルに達すると、雇用主に独自の給与税を課します(これは州ごとに決定されます)。 この州税の割合は州によって異なりますが、一般的には4.5%から7%です。 雇用主はまた、従業員の通常時間収益(OTE)の11%を退職年金に寄付する必要があります。

オーストラリアの企業向け給与オプション

オーストラリアに進出する企業には、以下の給与オプションがあります。

- 大企業は従業員に直接支給する方法を選びます。 これを行う前に、子会社を設立し、事業を登録し、給与および人事関連の問題に対処するために追加のチームメンバーを雇用する必要があります。 また、税務・源泉徴収制度その他の給与支払い管理要件をしっかり把握する必要があります。

- もう1つの選択肢は、オーストラリアの給与処理会社を雇用して給与を管理することです。 税金およびコンプライアンスに関連するすべての責任および責任は、引き続き貴社に帰属します。

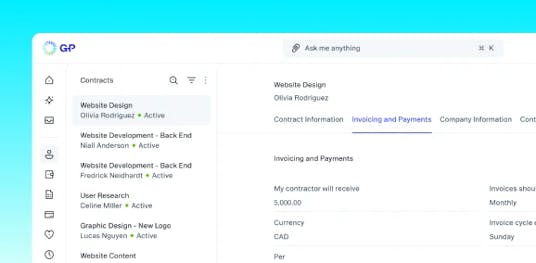

- あるいは、G-P などのグローバル登録雇用主と協力して、エンティティを設定せずに従業員を雇用し、支払いを行うことができます。

オーストラリアで給与を設定する方法

オーストラリアで最初に子会社を設立するか、または登録されている雇用主と仕事をしない限り、従業員を雇用または支払うことはできません。 子会社の設立には数か月かかり、採用プロセスが停滞しがちです。 設定が完了したら、少なくとも1つのローカル銀行口座も設定する必要があります。 オーストラリアの従業員の大多数は、銀行振込によって電子的に支払われています。

オーストラリアの税法では、すべての従業員が支払日から1営業日以内に給与明細書を受け取る必要があると定められています。 明細書は、書面でも電子通信でもかまいません。 最も一般的な支給回数は12回/26回/52回です。支給間隔を決める際に参考として、覚えておくとよいでしょう。

資格/終了条件

従業員は、国および州の祝日、年次休暇、およびコミュニティサービス休暇を含む休暇を取る権利があります。 雇用主は必要に応じて、従業員に私用/介護/病気休暇の10日数を与える必要があります。

退職条件を設定する最善の方法は、通知期間を設定し、従業員が資格を有する退職金の概要を示す、強力な雇用契約を使用することです。

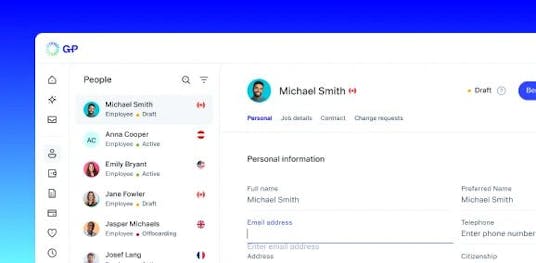

でグローバル給与を合理化 G-P

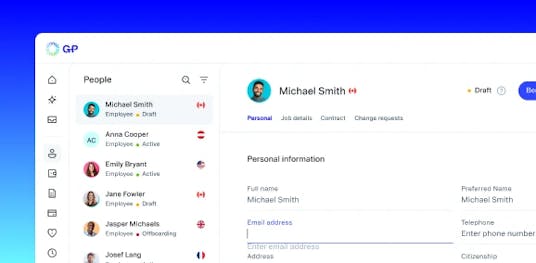

G-P は、業界トップのアナリスト全員から評価されたEORの第1位です。 当社は、180か国以上のお客様のチームの給与を含む、従業員のライフサイクル全体を管理しています。 柔軟な支払いオプションにより、 エラーのない給与を 期限内に取得し、わずか数クリックで簡単にボーナス、コミッション、例外を追加できます。

G-P EOR は、主要なHCM、PEO、給与プラットフォームの推奨パートナーです。 統合されたシステム全体で一貫した正確なデータを確保しながら、既存のワークフローを維持するために、ワークフォースデータを1か所にまとめます。

デモを予約 して、当社のグローバル雇用製品の詳細をご覧ください。 G-P Contractor G-P EORは、グローバル給与の合理化に役立ちます。