Several aspects of New Zealand’s payroll regulations set it apart from those in other countries. When expanding your business to New Zealand, you’ll not only have to learn about the various tax deductions but also additional laws for areas such as student loans and KiwiSaver deductions. Keep in mind that any mistakes could lead to hefty fines.

Taxation rules in New Zealand

Income tax rates in New Zealand vary based on the employee’s income. It ranges from 10.5% to more than 39%. The pay-as-you-earn (PAYE) system means employers do not have to worry about income taxes because they get deducted from employees’ incomes automatically.

However, New Zealand employers must offer KiwiSaver — the country’s retirement savings program — to all employees.

New Zealand payroll options

Companies have 3 main New Zealand payroll options:

- Internal: Larger companies committed to keeping an active, long-term business presence in New Zealand may invest in running internal payroll from their local subsidiary. This option is the most complex and expensive since you’ll need to hire the necessary team to manage all payroll operations.

- New Zealand payroll processing company: If you do not want to manage your New Zealand payroll alone, you can outsource to a local payroll provider. However, you will still be liable for all compliance matters.

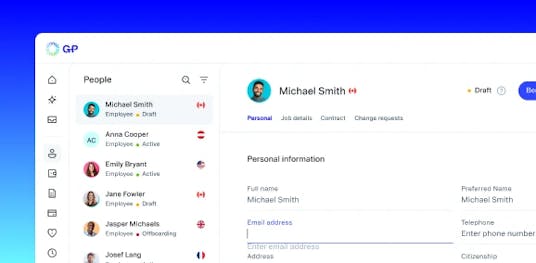

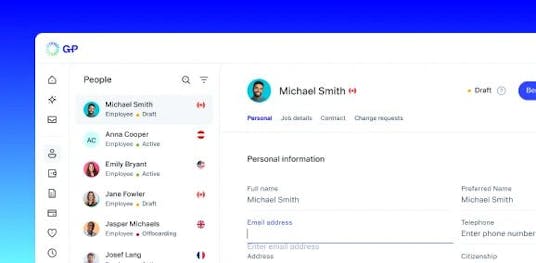

- G-P: Partnering with an EOR like G-P can simplify the entire payroll process. We’ll hire employees on your behalf and add them to our existing payroll — no entity setup required. You’ll never have to worry about compliance, freeing you to focus on running your business.

How to set up a payroll in New Zealand

If you decide to incorporate a subsidiary, you’ll need to set up your New Zealand payroll according to the country’s employment laws. Start by checking your company name and obtaining an IRD number for general taxes. Then you’ll need to register for GST, open a corporate bank account, and hire an accountant and lawyer. A legal representative for your company will need to be present when you set up your corporate bank account.

Entitlement/termination terms

Companies should establish entitlement and termination terms in a written employment contract before the employee’s first day. New Zealand does not have a statutory severance pay scheme, so employees are entitled to severance or redundancy pay only if their employment agreement outlines it.

Streamline global payroll management with G-P.

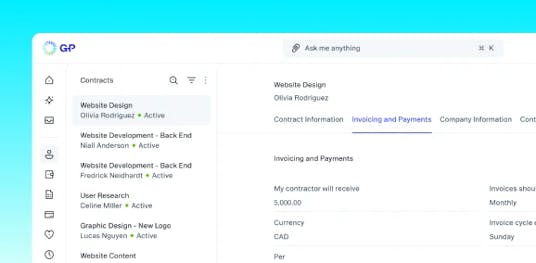

G-P streamlines each step of the payroll management process with our market-leading Global Growth Platform™. Pay your team with confidence anywhere in the world in 150 currencies with our 99% on-time automated payroll system — all with just a few clicks. Our products also integrate with leading HCM solutions, syncing employee payroll data across platforms automatically to create one reliable, convenient source of truth for HR teams.

Contact us to learn more about how we can support you.